00757 統一 FANG+│成分股、賺什麼│值得買嗎!缺點風險有哪些!

00757 統一 FANG+ 值得買嗎?00757 是什麼?Caven投資成長家在本文將統整 00757 基本資料,包含它的投資邏輯、優勢、缺點及風險。如果你正考慮投資 00757,這篇文章會幫助你避免潛在風險,讓你更聰明地布局科技股!若你也想多了解美股資訊,可以參考美股 ETF 推薦、標普500ETF怎麼買,將風險分散在不同標的當中!

目錄

00757 統一 FANG+│股價五年成長 200%?

如果你關注台灣的美股 ETF,一定聽過 00757(統一 FANG+ ETF)。這檔 ETF 追蹤美國的 NYSE FANG+ 指數,FANG+ 指數的名稱來自最初的「FANG」四大科技股:

- Facebook(#META)

- Amazon(#AMZN)

- Netflix(#NFLX)

- Google(#GOOGL)

後來,指數擴展納入了更多影響力強大的科技公司,如 Apple(#AAPL)、Nvidia(#NVDA)、Microsoft(#MSFT) 等,因此稱為 FANG+,代表涵蓋更多高成長科技巨頭的指數。總結來說,FANG+ 指數聚焦於 AI、雲端、電商、半導體等最具影響力的科技股,讓投資人能透過 00757 一次參與這些科技龍頭的成長!

00757|統一 FANG+ 指數 ETF|懶人包

| 股票代號 | 00757 |

| 基金名稱 | 統一FANG+ ETF |

| 上市日期 | 2018/12/06 |

| 追蹤指數 | NYSE FANG+ Index |

| 產業分布 | 科技60%、通訊30%、非必需消費10% |

| 成分股 | 10 |

| 股價(台幣) | 121 |

| 資產規模 (億) | 424.79 |

| 受益人數 | 89694 |

| 年度內扣費用 (2022~2024年) |

1.14%、1.10%、1.08% (管理費 0.85%、經理費 0.18%) |

| 配息 | NO |

| 五年年均報酬率 (2020~2024年) |

24.09% |

| 一年最大跌幅 | 35%(2022年) |

資料日期:2025/11/08。若與基金公司公告有差異,請以基金公司公告為準。

00757 於 2018 年 12 月於台灣證券交易所上市,過去五年(2020-2024 年)累積漲幅超過 300%,這樣的驚人表現,讓它成為市場上最受關注的 ETF 之一。近幾年科技產業的強勁成長,讓這檔 ETF 成為許多投資人想要「一次買進美股科技龍頭」的熱門選擇。

投資 00757 必懂|FANG+ 指數在賺什麼|美國歷史「尖牙股」被血性收割

00757 統一 FANG+ 成分股,在賺什麼?

00757(統一 FANG+ ETF) 追蹤 NYSE FANG+ 指數,專注於全球最具影響力的科技龍頭。這些公司涵蓋 AI、雲端運算、半導體、電子商務、企業級軟體等領域,並且高度集中於少數幾家巨頭,每一家公司的營運對 ETF 的績效「影響都非常大」。以下是最新十大成分股,並解析它們的獲利模式:

00757 成分股|統一 FANG+ 指數 ETF

| 公司名稱 (股票代號) |

持股權重 | 主要業務與賺錢方式 |

| CrowdStrike (#CRWD) |

11.11% | 賣網路安全服務,企業每年訂閱,防駭攻擊、保護數據。 |

| ALPHABET (#GOOG) |

10.61% | Google 搜尋、YouTube 廣告收入最大,Google Cloud 也在成長。 |

| 蘋果 (#AAPL) |

10.49% | 賣 iPhone、Mac 賺錢,還有 App Store、Apple Music 訂閱服務。 |

| 輝達 (#NVDA) |

10.26% | 賣AI 晶片,供應 AI 伺服器、遊戲顯卡,利潤超高。 |

| 亞馬遜 (#AMZN) |

9.75% | 電商 + 雲端 AWS,零售賣東西,AWS 提供雲端服務給企業。 |

| 博通 (#AVGO) |

9.55% | 賣半導體晶片,用於手機、WiFi、AI 伺服器。 |

| 微軟 (#MSFT) |

9.06% | Windows+Office 軟體 + 雲端 Azure |

| ServiceNow (#NOW) |

8.40% | 幫企業提供自動化辦公軟體,公司每年訂閱使用。 |

| 網飛 (#NFLX) |

8.30% | 全球上億人每月付費看影集、電影。靠訂閱費賺錢 |

| 臉書 (#META) |

7.42% | 廣告收入最大宗,靠 Facebook、Instagram、WhatsApp 讓企業投放廣告。 |

資料日期:2025/11/08。若與基金公司公告有差異,請以基金公司公告為準。

00757 的成分股幾乎都是全球最強的科技公司,這讓它在市場行情好時表現亮眼,但你有發現吧「完全沒有防禦型產業」,當科技股回檔時,跌幅將會非常劇烈。 重押 AI 產業——輝達、博通、CrowdStrike 持股增加,短期受 AI 熱潮帶動,但如果 AI 退燒,風險也會放大。

00757 配息嗎?為什麼它不配息!

台灣許多投資人會好奇:00757 持有這麼多科技龍頭,為什麼不發放股息? 持有這檔 ETF 只能靠股價增長嗎?答案是:00757 本質上是一檔「成長型 ETF」,它的投資標的基本都是不發股息的科技公司,因此 ETF 也不會配息。(科技公司:配股息?不如將獲利再投入業務中,這樣才能帶給股東更大利益)

00757 成分股|配息殖利率

| 公司名稱(股票代號) | 配息殖利率 |

| CrowdStrike(#CRWD) | NO |

| 臉書(#META) | 0.32% |

| 網飛(#NFLX) | NO |

| 輝達(#NVDA) | 0.02% |

| 亞馬遜(#AMZN) | NO |

| 博通(#AVGO) | 0.64% |

| 蘋果(#AAPL) | 0.47% |

| Google(#GOOGL) | 0.29% |

| ServiceNow(#NOW) | NO |

| 微軟(#MSFT) | 0.85% |

資料日期:2025/11/08。若與基金公司公告有差異,請以基金公司公告為準。

如果你需要現金流,其實你不需要依賴配息,也能自己「創造現金流」,這也是我一直教導父母和學員的投資方式! 我的做法:透過「投資組合再平衡」,每年穩定提領 3~4% 作為生活費,確保現金流不中斷。

要怎麼做?每年調整投資組合時,在買賣股票的當下,提領出總投資資產的 3~4% 作為現金流,這比單靠「股票配息」更穩定,因為你能控制金額和時間,不受市場波動影響!更多實際操作方法,你可以參考我這期影片:

爸媽退休這樣領生活費|每年領錢「穩定不中斷」,錢還越來越多!

00757 三大缺點?可能要等15年回本!

00757 這檔 ETF 近年來表現亮眼,但它有三大致命缺點、風險,如果你沒有搞清楚,可能要等 15 年才能回本!這三大風險分別是:

- 個股集中風險:成分股只有 10 檔,任何一家公司崩盤,都可能拖累整檔 ETF。

- 產業集中風險:科技+通訊占比超過 90%,當科技產業陷入衰退,00757 幾乎無處可逃。

- 年度費用率高昂:內扣費用 1.08%,長期下來,直接吃掉你的投資報酬!

接下來,我們來逐點拆解這三大風險!看要如何面對、以及緩解,讓我們可以獲取高潛在報酬的同時,依舊安穩投資!

00757 缺點一、個股集中 - 大漲大跌

00757 一直以來都「只投資 10 檔科技龍頭股」,這代表任何一家公司財報不佳,整檔 ETF 都會受影響!過去15年的大牛市,已經讓許多投資人覺得覺得:「科技股龍頭不會崩盤!現在不買未來只會更貴」。

我們回顧 2000 年科技泡沫,當年的科技巨頭可不是什麼小公司,結果跌到連他媽都認不出來!即使是科技龍頭,當泡沫破裂時,一樣可以跌 80-99%(直到 15-20 年後才回本)有些甚至直接從市場上消失!(龍頭領導企業,並不是不死之身)

FANG+成分股|2000年科技泡沫

| 公司 | 當時的狀況 |

| 亞馬遜(#AMZN) | 跌 -95%,直到 2010 年後才真正起飛 |

| 微軟(#MSFT) | 當年市值最大的公司。 一樣跌 -66%,等了 16 年(2016 年才回本) |

| Apple(#AAPL) | 2000 年時還只是小公司,跌 -80%, 直到 2007 年 iPhone 推出才崛起 |

| 臉書(#Meta) | 2004 年才成立,沒參與泡沫 |

| Google(#GOOG) | 1998 年成立,2004 年才上市,避開泡沫 |

| 網飛(#NFLX) | 2002 年才上市,避開泡沫 |

還以為現在的 FANG+ 股不會崩盤?事實擺在眼前,押注 00757 = 押注 10 檔科技龍頭未來依舊強勢,但這真的可靠嗎?

我不是說 00757 近期就會大崩盤,但如果你打算「長期投資、All in 這檔 ETF」,那 2000 年發生的事,你肯定會經歷一次。現在你可以試著問自己:「當 00757 跌 80% 以上時,你還會相信它一定能重回巔峰嗎?」

說實話,我無法肯定回答「是」,因為沒有人能保證哪家公司能穩坐 20 年的龍頭。當股災來臨時,如果我的資產全壓在 00757,一定會感到驚慌。

📌 所以,00757 並不適合 All in! 它不能當你的投資核心,而是應該作為投資組合中的「次要部位」,用來補強投資組合中科技股的部位,但不能讓它佔據你的全部資產。

00757 缺點二、產業集中 - 科技風險

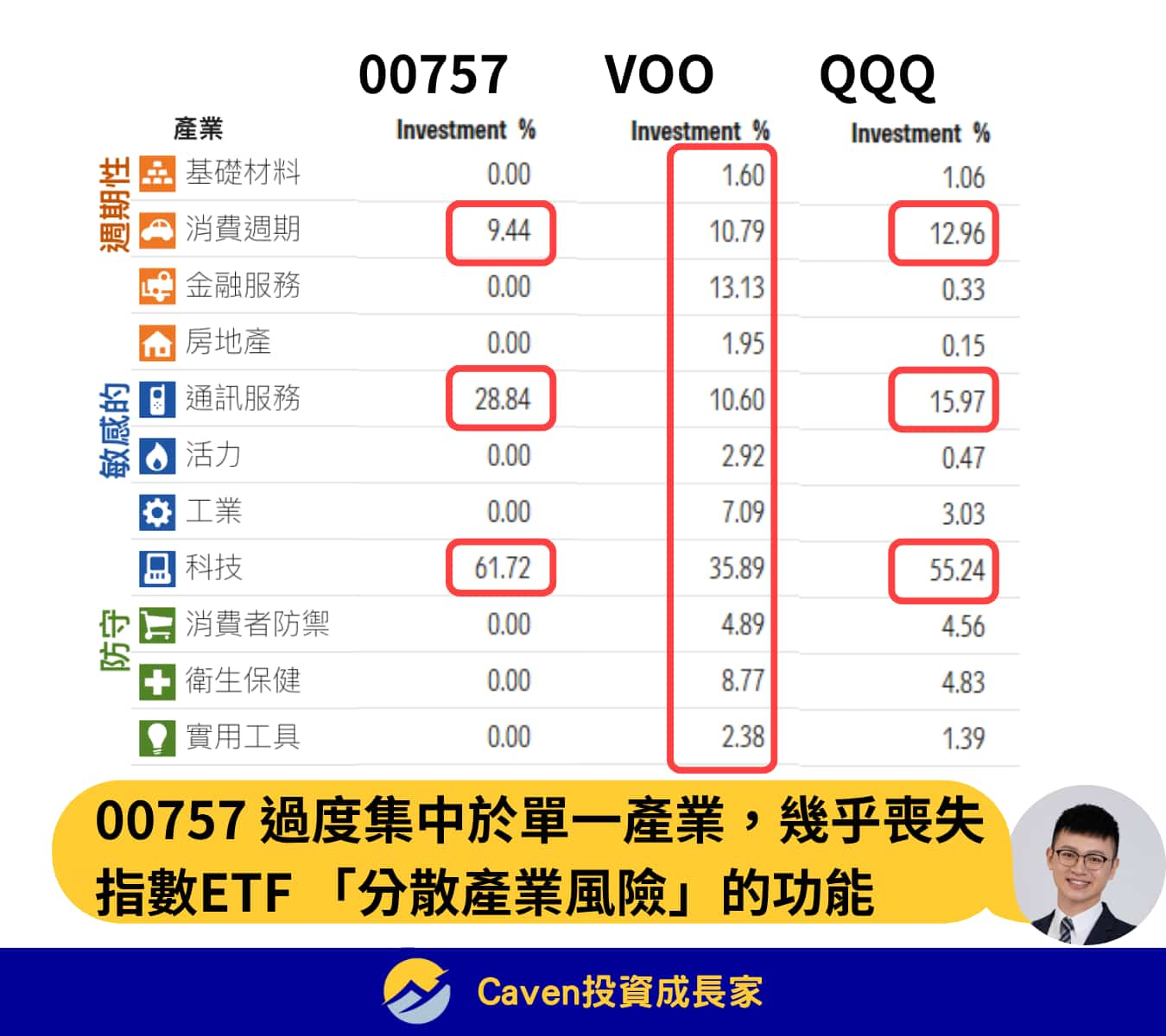

除了個股集中,00757 另一個更嚴重的問題是產業過度集中! 它的成分股幾乎全來自 科技、通訊服務、非必需消費 這三大產業,其中科技 + 通訊就超過 90%,這代表什麼?

👉 只要科技產業進入衰退,00757 也會跟著重挫,風險甚至不亞於你直接投資個股!

00757 產業配置:極端壓注科技產業

00757 的成分股來自三大產業,但實際上 90% 以上都是科技與通訊產業!

00757 產業分布

| 產業類別 | 持股比重 |

| 科技 (Technology) |

60% |

| 通訊服務 (Communication Services) |

30% |

| 非必需消費品 (Consumer Cyclical) |

10% |

💡這代表什麼?當科技產業行情好,00757 可能跑贏大盤,但如果科技股進入熊市,這檔 ETF 也沒有其他產業來支撐,跌起來可能比個股還要慘!

00757 vs. 其他 ETF:產業風險對比

我們來看看 00757 和其他熱門 ETF 在產業分布上的差異👇

| ETF | 科技通訊占比 | 產業多元性 |

| 00757 (統一 FANG+) |

90% | 極端集中,無防禦型產業。成分股 10 檔 |

| QQQ (納指 100) |

67% | 包含醫療、消費、工業,比較分散。成分股 100 檔 |

| VOO (標普 500) |

42% | 涵蓋金融、醫療、工業、消費等產業。成分股 500 檔 |

產業集中 ≠ 投資穩定,All in 00757 其實是在 All in 科技產業的未來,你真的願意把 100% 的資金壓在同一個產業上嗎?再次強調「把00757當作投資配角」才是更穩妥的做法。

00757 缺點三、費用高昂 - 成本複利

除了個股集中與產業集中風險,00757 還有一個隱藏的缺點——降不下來的超高費用率! 這會讓我們的長期投資報酬嚴重縮水。

00757 的費用率比你想的更高

00757 追蹤的「NYSE FANG+ 指數」採用 「平均權重法」,每支股票的持股比例需維持相近,這意味著:

- 每季需要重新調整權重,頻繁交易導致隱形交易成本增加

- 主動管理成本更高,內扣費用比大多數 ETF 都來得貴

這就是為什麼 00757 連續三年,年度內扣費用率都超過1%,比許多科技 ETF 高出許多

| ETF | 2024年-內扣費用率 |

| 00757(統一 FANG+) | 1.08%(超高) |

| QQQ(納指 100) | 0.2%(便宜 5 倍) |

| VGT(美國科技指數) | 0.09%(便宜 10 倍) |

高費用 ETF vs. 低費用 ETF,長期投資到底差多少?

我們來比較兩檔 ETF,A 基金(費用率 1%) vs. B 基金(費用率 0.1%),假設兩者的年化報酬率相同(15%),看看長期投資 100 萬元,費用率到底會讓你少賺多少?

| 投資年限 | A 基金 (費用率 1%) |

B 基金 (費用率 0.1%) |

差距 |

| 10 年 | 370 萬 | 401 萬 | -31 萬 (-10%) |

| 20 年 | 1,374 萬 | 1,608 萬 | -234 萬 (-16%) |

| 30 年 | 5,095 萬 | 6,450 萬 | -1,355 萬 (-21%) |

費用率的影響比你想像的大!這就是為什麼選擇低費用 ETF,長期下來,差距可能就是數百萬的投資報酬!

我們投入 100% 的資金、承擔 100% 的市場風險,結果投資報酬卻被基金公司的管理費吃掉 20% 以上,這是不是很荒謬?

未來的市場漲跌我們無法預測,但有一點是確定的:「省下的成本,就是實實在在進入口袋的報酬!」

散戶進行「被動指數投資」一定贏嗎?|三大關鍵沒做好,照樣爆掉

00757 值得定期定額投資嗎?

假設我們在 2020 年 1 月 1 日起,在每月 15 日定期投入 NT$ 1 萬,總共投入 NT$ 60 萬。最終我們可以拿到的資產是 NT$ 138 萬。

.png)

資料來源:MoneyDJ

如果你相信 00757 能夠長期上漲,享受長期投資紅利,那麼可以使用定期定額,但是需要承受「短期科技股的劇烈波動」。但如果你想追求「短期快速回報」、「低波動」,那麼就不太適合。

00757 常見問題

Q1. 00757 有配息嗎?

沒有。00757 為追求價值成長的科技股,成分股雖可能有個別配息,但整體 ETF 是採取「不配息」的設計,因此整體收益會反映在淨值漲跌當中。

Q2. 投資 00757 回本需要多久?

雖然歷史五年漲幅達200%以上,但這不代表未來重覆。高成長也意味高風險,若遭逢科技板塊修正,回本時間可能延長。