- Home page

- Bond Market Basics

- 超完整「83檔」台灣美債券ETF 推薦|規模排名、配息殖利率比較|專家

超完整「83檔」台灣美債券ETF 推薦|規模排名、配息殖利率比較|專家

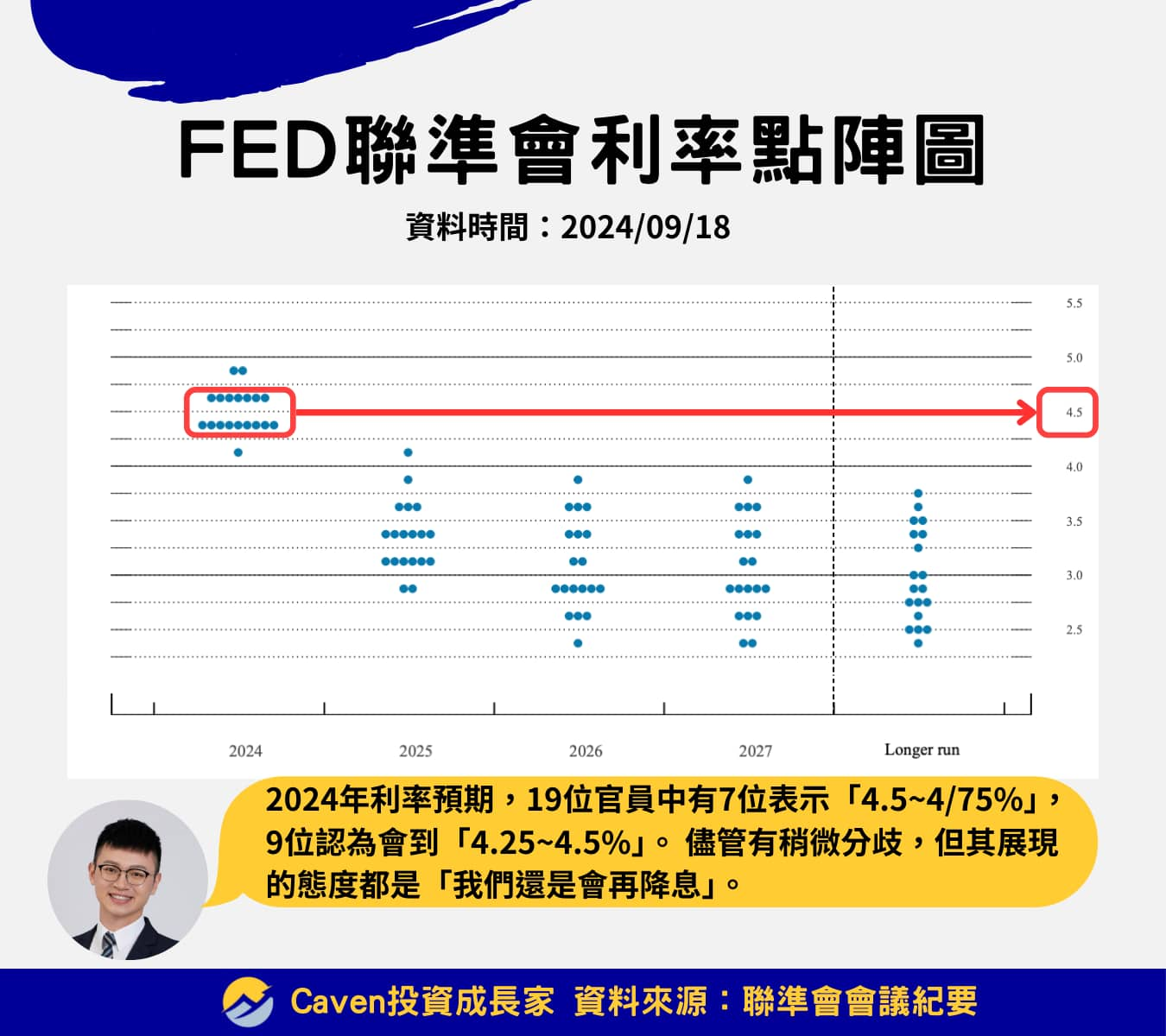

2024年9月18日美國結束長達兩年的升息週期,正式降息!並且一口氣就下降0.5%,目前最新2024/09/18 基準利率為 4.75~5.00%!並且美國央行最新的利率點陣圖顯示,2024年底利率可能還會再下降0.5~0.75%!

投資專家表示:不管我們是想做降息產生的債券價差,或是買美債券ETF放著領利息,現在都是15年來難得的最佳時機。如果還在猶豫,那機會將不在。

美債券ETF又推薦哪些? 我們要選擇美國公債ETF、美國國債ETF好,還是選擇公司債券ETF、金融債券ETF、月配息債券ETF?如果你對以上資訊有興趣,以上資訊我都會整理成懶人包跟你分享,你可以參考進而抓住買美債券的時機。

如果你想要用影片學習,也可以來到「Caven投資成長家 YouTube」,此頻道將會提供「聯準會最新消息」「台灣美債、債券ETF 評比分析」每週更新,

2024年買美債券ETF 領利息、賺價差!

首先,我們來深入分析美國聯準會(即美聯儲或美國央行)於2024年9月18日會議後發布的利率點陣圖,這反映了具備利率決策權的官員對未來利率走勢的預測。此次最新調整的基準利率範圍被設定為4.75%至5.0%,儘管19位官員對未來利率的看法不盡相同,但透露出的共同訊息是:「2024年,我們很可能會再次降息。」

這一訊息不容忽視,特別是在市場快速調整的時刻。如果沒有及時因應利率變動,我們可能會錯過調整投資策略的黃金機會,若不做好準備,可能會失去應對市場變動的主動權,錯失獲利良機。

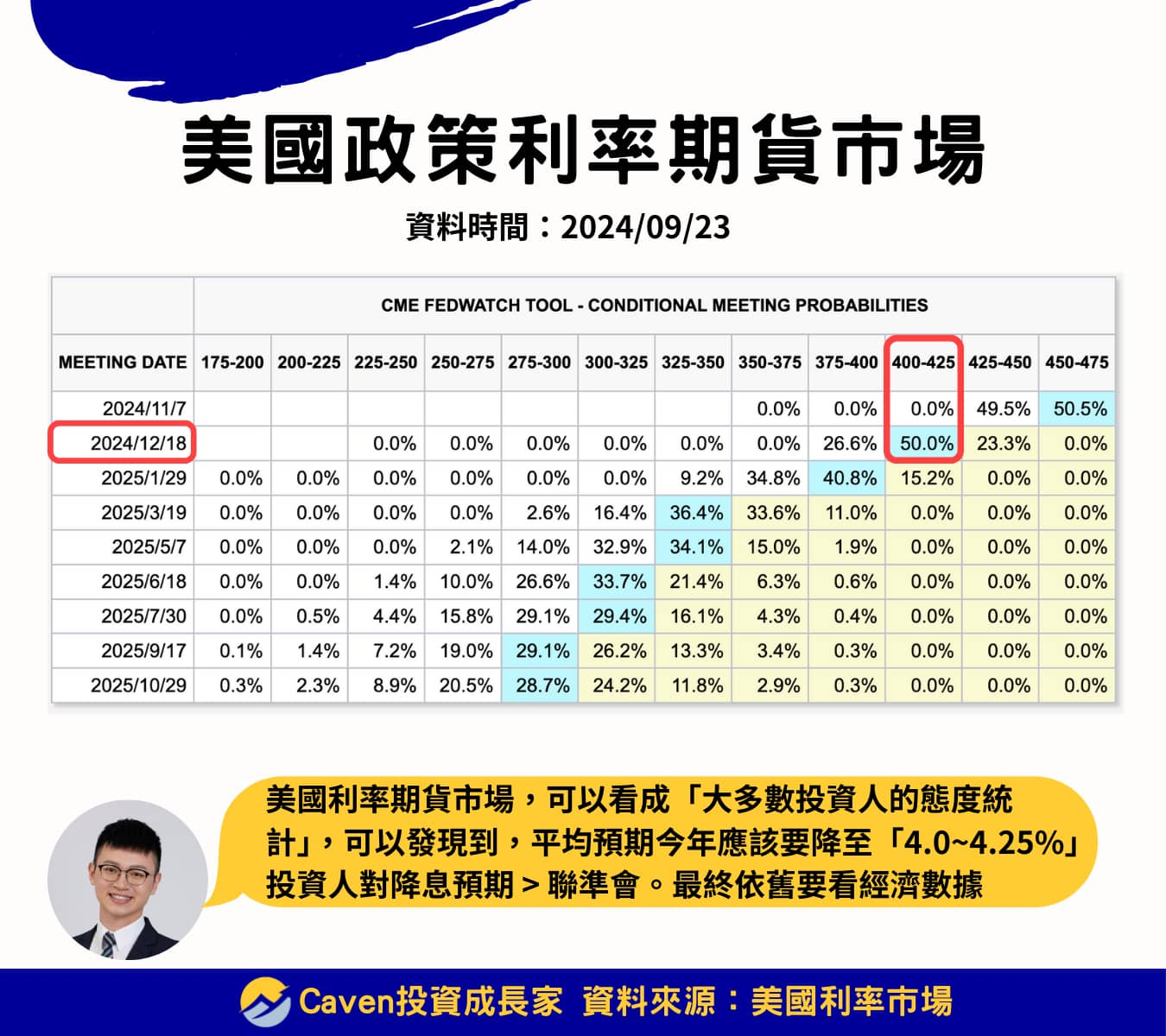

接下來,我們再看看2024年9月23日最新的美國利率期貨市場預期。市場認為到2024年12月,美國有50%的機率將利率降至4.0%至4.25%,最保守也應該降至4.25%至4.5%。目前的基準利率為4.75%至5.0%,這意味著還有0.5%至0.75%的降息空間。

無論是「美國聯準會」還是「市場投資人」,雙方的共識都是:「今年再降息幾乎已成定局,勢不可擋。」如果你想抓住降息所帶來的債券價差,那麼現在可能是最後的佈局機會。

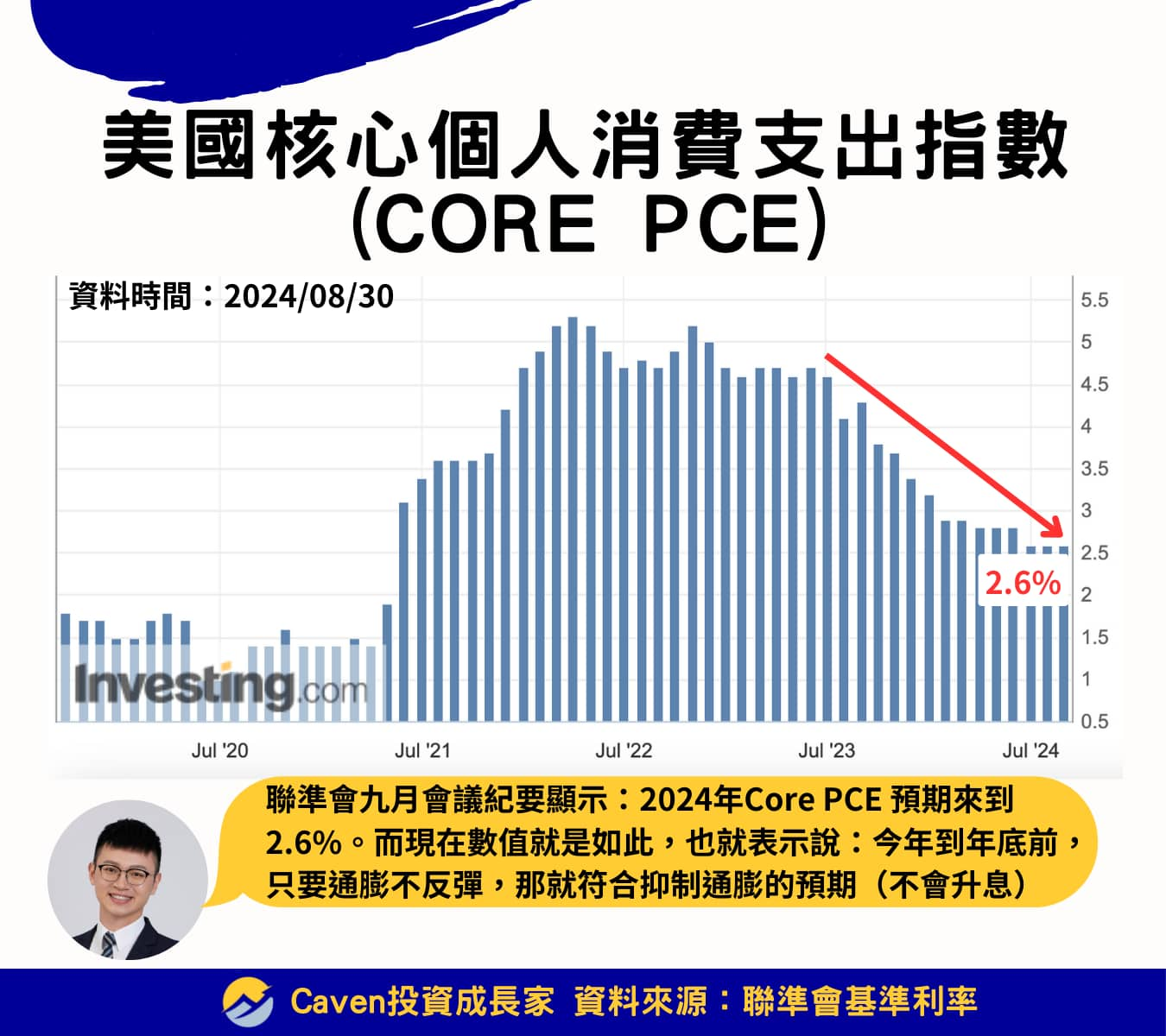

在核心通膨方面,聯準會預期今年通膨將達到2.6%,而目前的數值正好也是2.6%。這意味著「年底前通膨將保持穩定」,完全符合聯準會的預期。他們的態度明確:通膨只要持續保持。代表得到了有效抑制,目前不考慮再進行加息。

什麼是美債券ETF?

美國國債ETF(美債ETF)和債券ETF都是常見的投資工具,但它們的特性和投資對象各有不同。為了讓你更清楚了解這兩者的差異,以下是兩者的對比表格:

美債20年期ETF 規模人氣比較

| (表格可滑移) | 美債ETF | 債券ETF |

| 定義 | 投資於美國政府發行的債券的交易所交易基金。 | 投資於各種債券(包括政府債券、公司債券等)的交易所交易基金。 |

| 投資對象 | 專注於美國政府債券 | 涵蓋多種債券 如公司債、金融債、市政債、國際債等 |

| 風險程度 | 相對較低 因為投資於信譽良好的美國政府債券。 |

普遍較高 風險程度依所投資的債券種類而異 |

| 利息 | 相對低 (美債是安全性最高的投資之一) |

相對高 (風險較高的債券,會提供較高回報) |

| 特性 | 避險工具 (股災時,往往逆勢上漲) |

防守工具 (股災時,跌幅相對股票小) |

| 適合投資者 | 尋求較低風險和穩定收入的投資者 | 願意承受更多風險,領高利息的投資人 |

這兩種工具各有千秋,關鍵在於你對風險承受能力的判斷。如果你重視資金的安全性,美國國債ETF可能更適合你;如果你願意追求更高的利息回報,債券ETF則是更靈活的選擇。

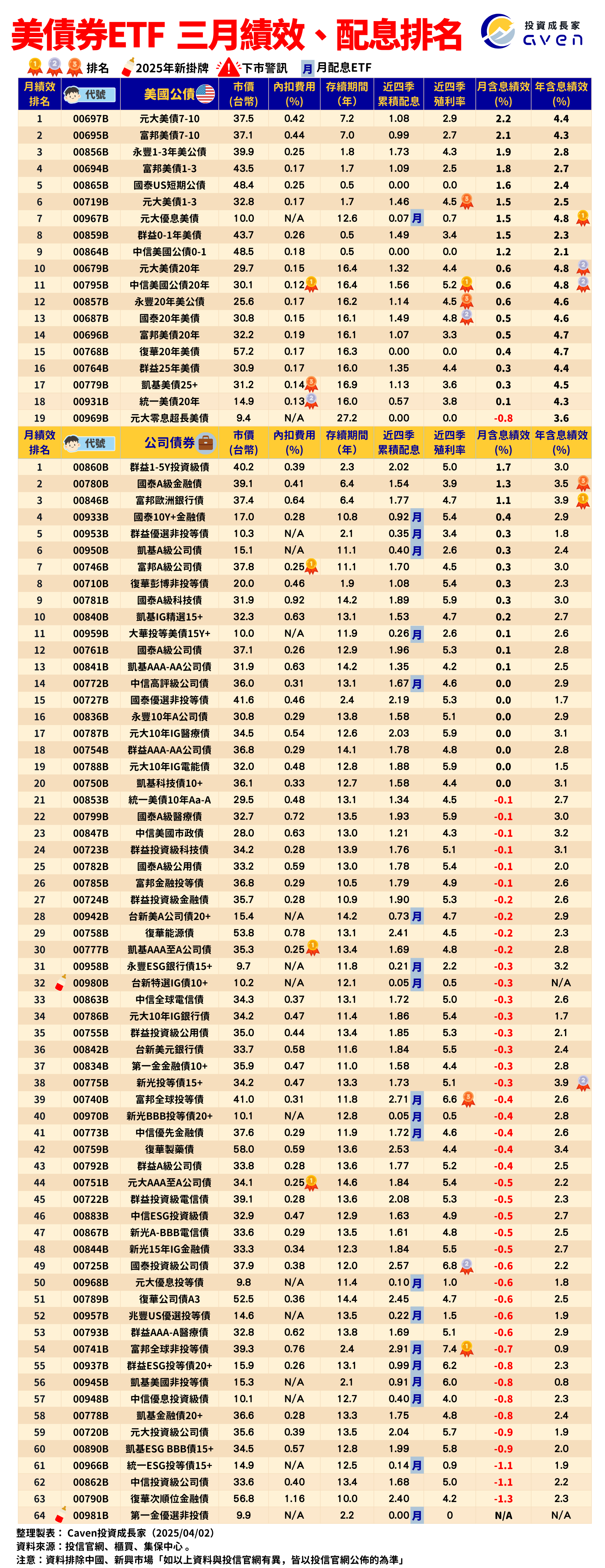

台灣美債券ETF排名 專家指標!

接下來會介紹台灣就買得到的,「美債ETF、債券ETF的排名比較」,以下這些懶人包比較表格,如果之後你想持續追蹤最新的訊息,可以關注我的Caven投資成長家YouTube頻道。我將會每月分享美債券ETF「當月除息殖利率懶人包」「當月配息殖利率、規模、推薦排名懶人包」。

<延伸閱讀:台灣如何買美債?專家圖解教學,最安全投資「領5%利息」!>

台灣美債券ETF-規模人氣排名

首先我們先看 美債券ETF 規模推薦排名,這表格中有幾個項目很重要!表格紀錄每個月最後一個交易日的

- 資產規模

- 受益人數

資產規模:

指該基金所持有的所有資產的總價值,觀看資產規模大小以及變化,可以得到以下幾點優勢:

- 規模大,流動性更佳

- 規模大,代表市場接受度高

- 規模大,費用通常更低

受益人數:

指的是持有該ETF的投資者總數。每個持有債券ETF份額的投資者,都被視為該基金的一位受益人。所以我們觀查受益人數多寡以及變化,就可以獲得以下幾點優勢:

- 人數越多,流動性往往更高

- 人數越多,市場信心高

Caven每月都會做一期YouTube影片,分析美債券ETF最新的「淨值規模」「配息殖利率」,以及最新聯準會(美聯儲)降息趨勢,我將影片連結放在下方,你可以參考

一口氣看完|三月美債券ETF評比、推薦

你可以發現資產規模、受益人數,都可以判斷這檔ETF的熱門程度,但你可能會碰到「資產規模下降」,「受益人數上升」的情況!為什麼會這樣?

因為資產規模除了受持有人數影響之外,也跟ETF的價格息息相關,有時你可能會發現ETF資產規模下跌,但受益人數增加的狀況,「這表示ETF價格下跌,且有許多投資人進場買入」。

台灣美債券ETF-配息殖利率排名

接下來我們來看美債券ETF的「配息、殖利率績效比較」!有幾個需要注意的重點

- 內扣費用(Expense Ratio)

- 存續期間(Duration)

- 近四季配息金額及殖利率(Dividend Yield)

- 每年含息績效(Total Return)

內扣費用(Expense Ratio)

這是指ETF管理公司「從投資者的資產中扣除的年度管理費用比例」。這個比例越低,意味著您的投資成本越低,長期來看可能會獲得更高的回報。

存續期間(Duration)

存續期間是衡量債券價格,對利率變化敏感度的指標。一般來說,存續期間越長,債券價格對利率變化的反應越大。對於新手投資者來說,選擇存續期間適中的債券ETF可以平衡風險和回報。但如果你想要擴大降息產生的債券價差,那存續期間可以選較長的。

近四季配息金額及殖利率(Dividend Yield)

這表示ETF在最近四個季度中分配給投資者的現金回報。殖利率可以幫助投資者評估投資的收益潛力。

每年含息績效(Total Return)

這是指ETF在一定時期內的總體表現,包括價格變動和分配的利息。它可以幫助投資者理解ETF的整體表現,並與其他投資選擇進行比較。

如果你可以跟著忠實讀者一起點擊瀏覽「美股上市券商-盈透證券的官網」,支持Caven為你創作 👉點擊支持。用盈透證券「直接買美債」交易手續費只要萬分之五!

✅更多分析表格,詳見延伸閱讀👇

✅更多分析表格,詳見延伸閱讀👇