- Home page

- Bond Market Basics

- 買美債的好處多?專家:還是買入時機嗎?別忽視這五大風險!

買美債的好處多?專家:還是買入時機嗎?別忽視這五大風險!

「現在適合買美債嗎?」這篇文章將先介紹「買美債的五大好處」,讓你了解美債於「2024~2025年降息週期,美債的投資價值」。接著,我們將深入分析「現在是否是買美債的好時機」,並探討「投資美債、債券的五大風險須知!」,包括利率變化對債券價格的影響。

如果你想要抓住「最佳美債買入時機」,這篇文章可以提供你需要的資訊。在投資之前我們需要充分了解相關風險,對自己投資負責!孫子兵法生活篇:「提前準備」才能「樂觀面對」喔!

買美債的五大好處!

購買美國國債(美債)的好處有很多,特別是對於希望「平衡其投資組合風險報酬」的投資者。以下是購買美債的五大好處:

- 低風險性

- 穩定的利息收入

- 避險工具

- 對抗通膨

- 投資組合多元化

低風險性:

美債被視為全球最安全的債券之一,因為它們是由美國政府發行,具有美國政府信用背書。這降低了違約風險,對於尋求穩定和低風險投資的人來說,這是一個重要的優勢。

穩定的利息收入:

美債提供固定的利息支付,這意味著投資者可以預期「透明穩定的現金流」。這對於需要定期收入的退休人士,或其他尋求固定現金流的投資者特別有利。

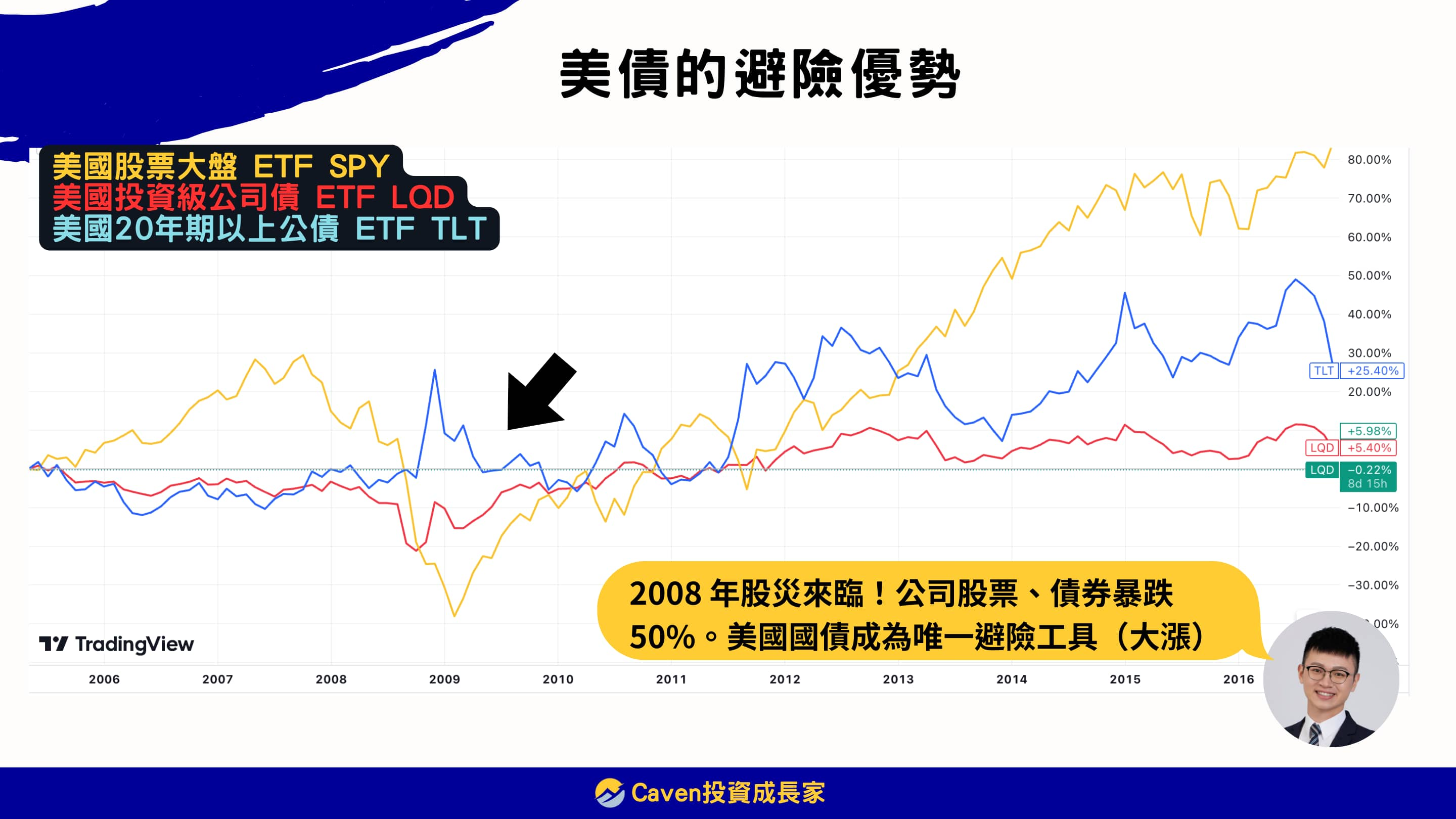

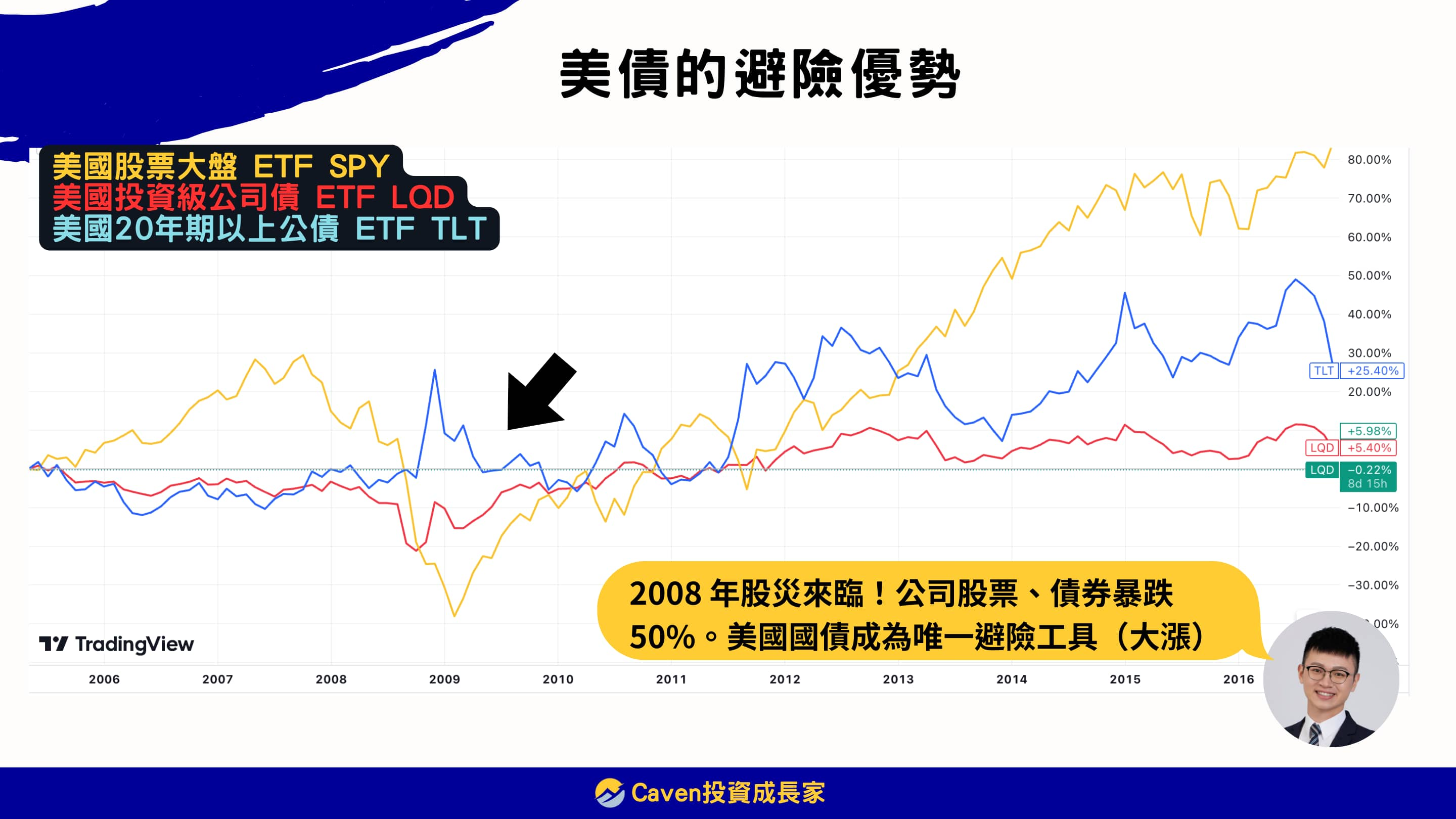

避險工具:

在經濟不確定或市場波動時期,美債常被視為避險工具。投資美債可以幫助投資者,在股市下跌或其他投資風險增加時,保護其資本。(甚至會出現公司股票、公司債券皆大跌,但美債大漲的情況)

對抗通膨:

某些類型的美債,如通膨保護證券(TIPS),提供保護以對抗通膨。這些債券的利息和本金會根據通膨率調整,從而提供一定程度的通膨保護。

投資組合多元化:

將美債納入投資組合可以增加資產類別的多元化,有助於降低整體投資組合的風險(讓你更安心)。這種多元化對「抵禦市場波動」和「長期資產增值」至關重要。

FED降息!債券該怎麼賺錢?

讓我們快速了解一下債券是什麼。債券是一種有價證券,由發行方為了籌集資金而發行。當你購買債券時,其實就是向發行者提供了一筆貸款。作為回報,發行者會承諾在特定的利率下支付利息,並且在約定的到期日返還你的本金。

而我們常聽到的「美債、美國公債、美國國債」,指的就是美國政府發行的債券。而由美國公司發行的債券則稱為公司債,這和美債是不一樣的喔!

<延伸閱讀:美債是什麼?台灣如何買美債?專家圖解教學,安心領「5%利息」!>債券 Top 2 賺錢策略

接下來讓我們來聊聊債券投資怎麼賺錢。基本上有兩種方法:

- 持有到期(拿回本金、賺利息)

- 賺取價差(買低賣高)

持有到期

首先,最簡單的就是持有債券到期。這樣做的話,你可以拿回你的本金,還有在持有期間內獲得的利息。這個方法很直接,風險也相對較低。

賺取價差

再來,更進階一點的方法是賺取價差。這也是在2024~2025年,想要從債券市場賺錢的投資者會考慮的(2024/9/18 美國央行一口氣降息0.5%、並且現在市場預期年底還會再降息0.5~0.75%,至4.25~4.5%)。

舉例說明:

假設2024年美國的基準利率是5%,這時有一個美債發行時票息率是6%,也就是說,投資100萬的話,每年可以得到6萬的利息。

如果之後美國央行把基準利率調降到2%(降息),那麼這張每年固定支付6萬利息的美債,是不是就顯得非常吸引人了。結果就是大家爭相購買,債券價格隨之上漲。這時候,如果你把這張美債賣掉,就能從這個價差中賺到錢。

以上就是兩種賺錢的策略。持有到期的策略比較簡單,而賺價差則需要更多市場知識。

美債獲利 持有到期vs賺價差

| 項目 | 持有到期 | 賺價差 |

|---|---|---|

| 風險程度 | 較低風險 | 較高風險 |

| 收益性質 | 固定利息收入 | 潛在較高收益 |

| 市場價格影響 | 不受市場價格波動影響 | 需密切關注市場價格 |

| 資金流動性 | 需要較長期的資金承諾 | 可能需要頻繁交易 |

| 利率影響 | 利率變動對報酬影響較小 | 利率變動對報酬影響較大 |

持有到期,基本就是買了放著不管。你能獲的多少現金流、報酬...在一開始就可以算出來。賺價差就需要了解債券的供需,其中影響債券供需最大的就是「美國利率」、「公司違約率」。

買債券最擔心的就是「發行方還不出利息、本金」也就是倒債!倒債機率越高,債券就越沒有人想買,導致價格越低。這時債券要提供「更誘人的利息」,才會有人去買。順帶一提美債在過往歷史中「沒有真實違約紀錄」,是目前市場上公認「最安全投資」。

另外,要提醒你一個重點,債券ETF「已經喪失」債券原有的「到期返還本金」的特性!因為債券ETF是持有一籃子的債券,每當成分債低於一定期限,就會被替換掉(成分債幾乎不會有到期的狀況),所以在投資債券ETF時就要考慮更多市場因素。如果你打算領很穩定的配息,並且在乎報酬的可見度,那直接購買美債會是比較好的選擇。

你可以使用盈透證券「直接買的債券」👇

買美債的最佳時機?現在適合買美債嗎!

什麼理由支持「現在是買美債的最佳時機」?主要有兩大預期!

買美債時機一 利率降息預期

通常,當利率下降時,現有債券的價格會上升,因為它們的固定利息付款相對於新發行的、利率更低的債券更有吸引力。因此,如果你預期利率將下降,提前購買債券可能會因價格上升而帶來資本利得。

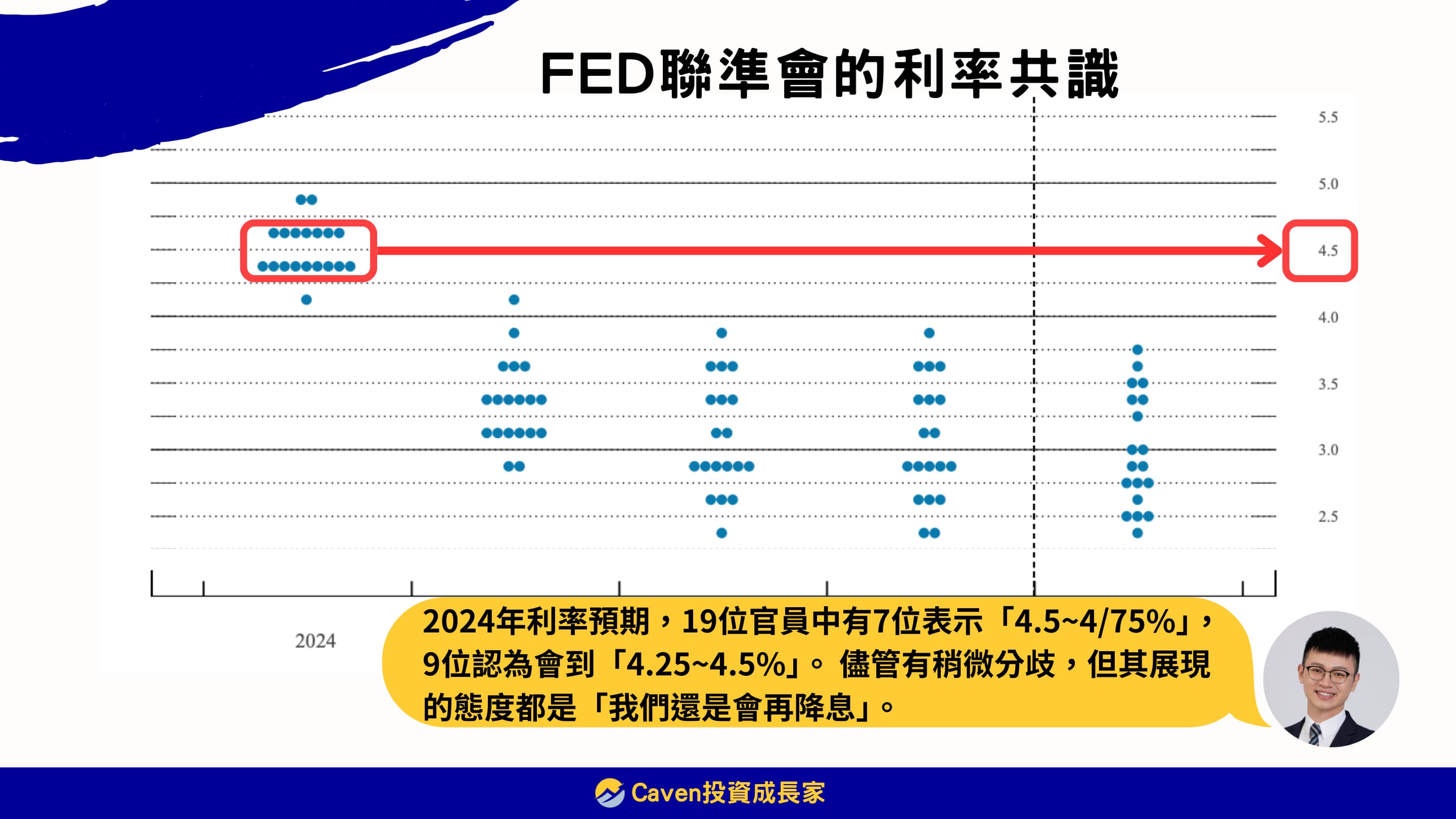

所以我們要先判斷「2022年以來的美國升息週期結束了麼?」以目前「美聯儲的態度」、「投資市場交易者的預期」,都顯示「升息週期已經結束」。這是難得的共識!

美國升息週期結束

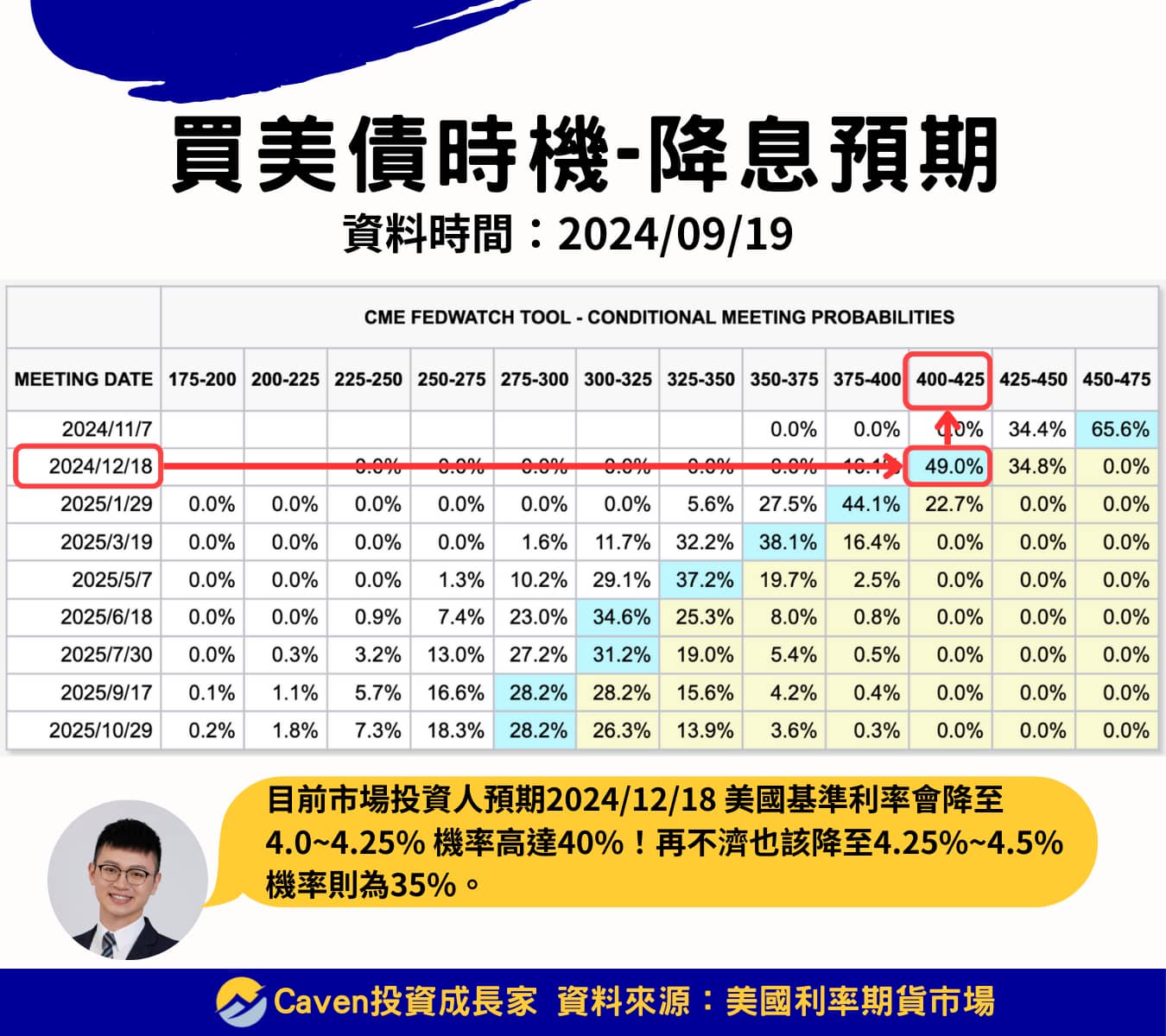

據2024/09/18的美國利率期貨市場預測,美國在年底最不濟也會降息至4.25~4.5%。(2024/09/19 基準利率 4.75~5.5% ,也就是還有最少0.5%的降息幅度)

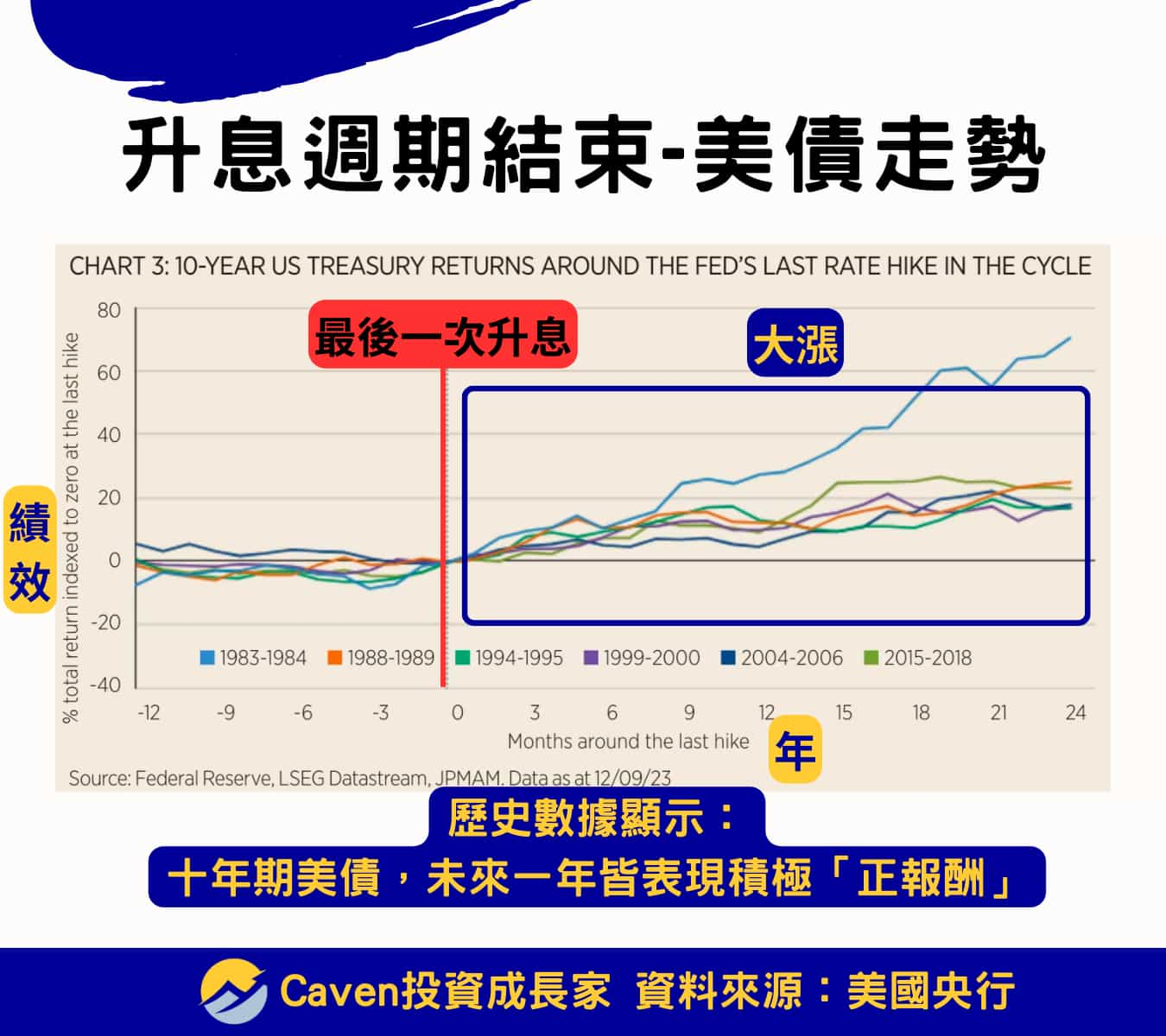

歷史中,每當「美國升息週期結束」,美債的走勢會如何?是要等到降息時才會有反應嗎? Caven團隊調查「當升息週期最後一次升息後,10年期美債的走勢」,發現了一個令人振奮的歷史數據。

自1983~2018年,美國總共經歷6次升息週期,從週期最後一次升息開始計算,10年期美債在未來一年內,績效都展現的非常積極。

美債走勢

買美債時機二 經濟衰退預期

經濟衰退對美債是一件利好的事情,因為美債在市場上被視為「無風險資產」,當衰退到來,眾人都將搶買美債進行避險,導致美債上漲。

- 衰退預期與美債需求:當投資人預期經濟衰退時,投資人會尋找相對安全的投資選擇,如美國國債。這增加了對美債的需求,通常導致美債價格上升和殖利率下降

- 風險規避情緒:在經濟前景不明的時期,投資者通常會將資金轉移到被認為是“避險”資產的美債,這進一步推動了美債價格上漲

- 中央銀行的應對措施:面對經濟衰退的風險,中央銀行(如美國聯邦儲備系統)可能採取貨幣寬鬆政策,如降低利率或實施量化寬鬆(美國央行購買美債),這些措施通常對債券市場有利。

那要如何評估經濟是否會衰退?

當美國國債(美債)的殖利率發生倒掛,即短期債券的殖利率高於長期債券的殖利率時(下圖為兩年-十年美債殖利率),這通常被市場解讀為對未來經濟增長的悲觀預期。殖利率倒掛在過去常被視為經濟衰退的前兆。

資料來源:美國中央銀行公告

資料來源:美國中央銀行公告

所以如果真的要買債券做價差,那美債會是很好的選擇,既可以享受到降息的紅利,在經濟衰退到來時買氣還能更旺。

如果你想要直接買美債「領固定的利息、持有到期拿回本金」。那你可以使用IB盈透證券,盈透證券全球最大的數位券商,並且被富比世商業周刊評為2024年度最佳互聯網券商第一名。

同時盈透證券也是「永豐金豐存股的上手券商」(永豐金官方新聞連結),也就是說如果你使用豐存股買海外債券,其實就是透過盈透證券買海外債券,不過用豐存股等於你還會被多收取一層手續費。

如何擴大「降息產生的價差獲利」

當我們掌握買美債的時機,這時要買哪一種美債,才能擴大我們的獲利?

這時我們要選擇「存續期間較長」的債券,因為存續期間越長的債券「對基準利率的變動越敏感」,同樣降低1%的基準利率,存續期間20年的美債,其所產生的差價會是存續期間10年的美債高一倍以上。

存續期間可以被理解為衡量債券對利率變動反應的「靈敏度指標」。存續期間越長,債券價格對利率變動的反應就越大。

舉例說明:

- 存續期間10年的債券:當市場利率下降1%時,其價格大約會上升10%。

- 存續期間20年的債券:這種債券的存續期間更長,因此對利率變動更為敏感。相同的市場利率下降會導致價格大約上升20%

總結來說,存續期間較長的債券在利率下降時提供了更高的價格上升潛力,但這同時也意味著更高的風險,因為如果利率上升,其價格下跌也會更劇烈。

<延伸閱讀:「美債20年ETF」最新比較推薦!超完整排行|元大00679B、國泰00687B 可買嗎?>

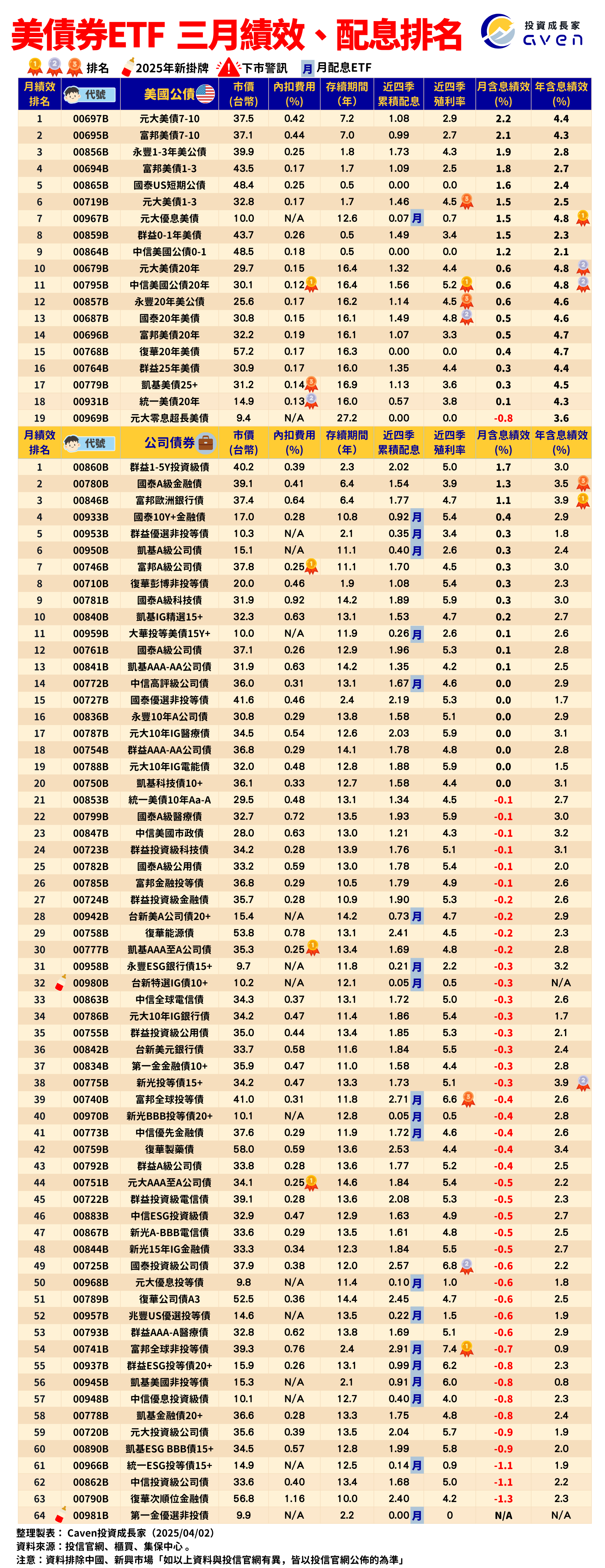

下圖為台灣買得到的美債ETF及公司債ETF,他們的配息、績效榜,其中就包含了「存續期間」,你可以參考

如果你覺得內容對你有幫助,可以跟著忠實讀者一起點擊瀏覽「全球最大規模券商,同時也是美股上市券商-盈透證券的官網」,支持Caven為你創作 👉點擊支持

✅美債券ETF 「配息殖利率、績效」「規模、人氣」排名表格 (點此免填資料下載)

債券穩賺?陷阱題-債券五大風險

那麼,接下來我們來看看2024年投資債券(除了美債,也包含公司債)可能面臨的五大風險吧。以下介紹建議你觀看影片,我有詳細的解析,你可以更容易吸收了解。

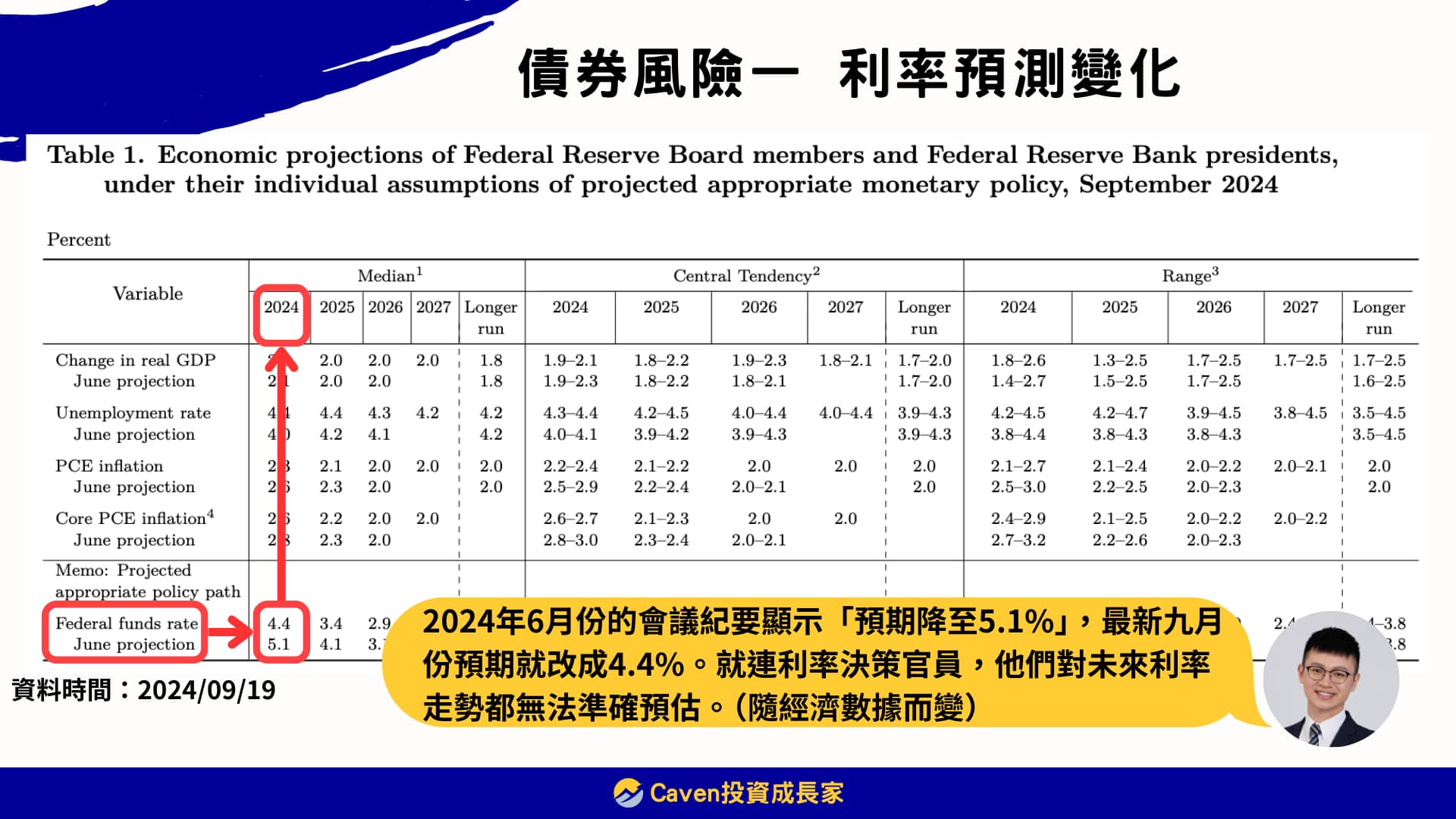

債券風險一「利率預測變化」

資料來源:美國連準會會議紀要

解決方法:

要更好地理解這些變化,我們可以從美聯儲(美國央行)的四大使命著手:控制通膨、促進充分就業、保持金融穩定、以及維持中長期經濟增長。了解這些目標可以幫助我們預測美聯儲如何運用其主要工具「利率」。

當你想知道利率未來走勢,可以觀察兩方面:

- 判斷利率是保持不變還是上升:密切關注美國的通膨情況。如果通膨持續高漲,美聯儲可能會將高利率維持更長一段時間。反之,如果通膨有所回升,利率甚至可能進一步上升。

- 至於利率下降的可能性:留意失業率和美國經濟的狀況。如果失業率急劇上升,或經濟出現停滯乃至衰退的跡象,那央行為了救經濟,降息的可能性就會大增。

因此,2024年你可能會發現這樣一個有趣的現象:即使美國經濟數據看起來不錯,股市和債市也可能大幅下跌。這是因為經濟狀況良好可能會降低降息的預期,而持續的高利率環境對股票和債券市場都不利

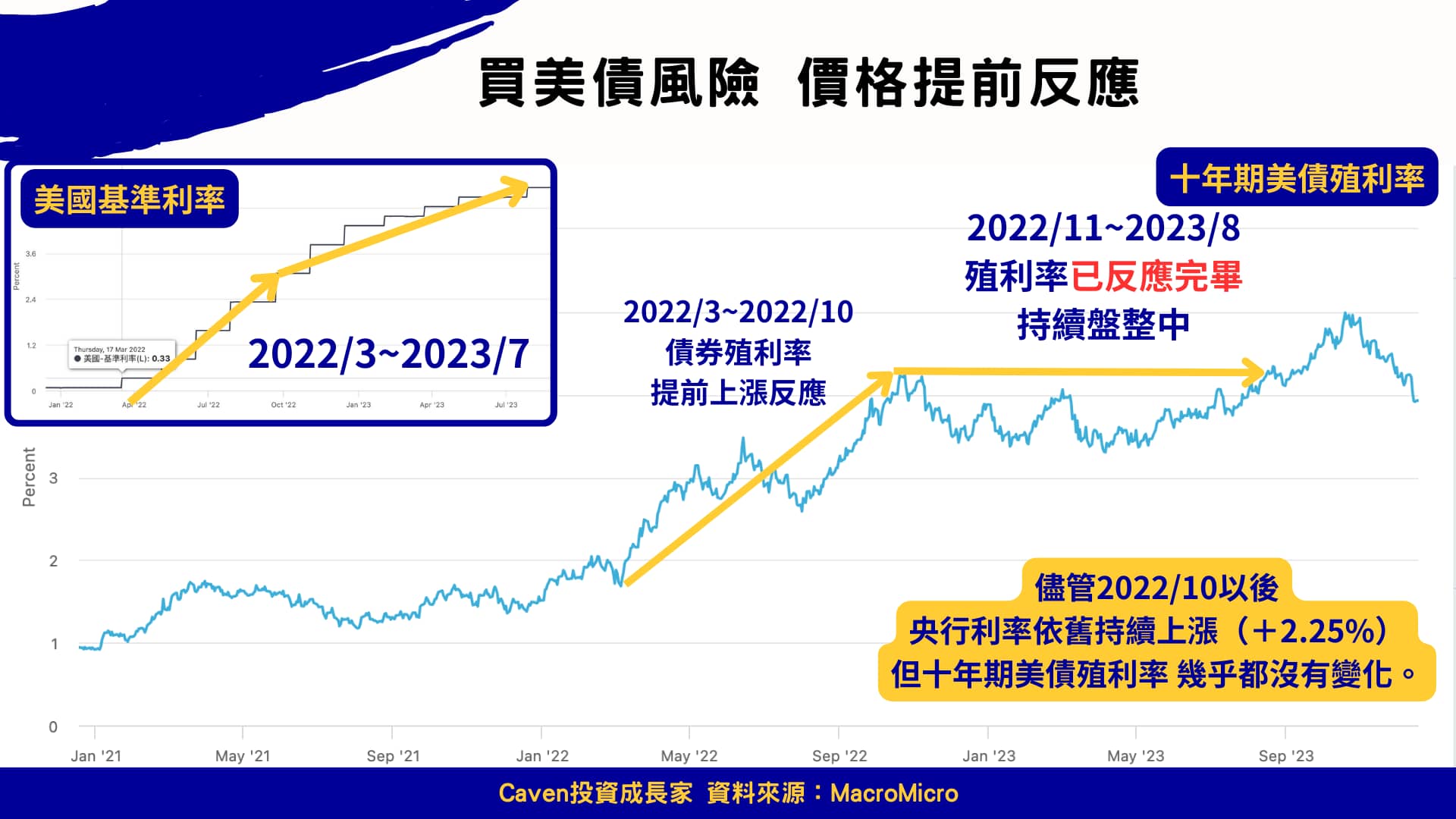

債券風險二「價格提前反應」

指市場對於預期中的經濟事件或政策變化「反應迅速」,從而在「這些事件或變化實際發生之前」,市場就已經在債券的殖利率和價格上反映出這些預期。

舉例說明:

假如市場預計美國央行將降息,這個預期可能會在降息實際發生之前就影響債券市場。

有些人可能會認為等到央行真的降息時,再買債券才是最安全的,但這樣想其實有風險。因為到那時,債券市場的價格可能已經提前反映了這一預期,所以當降息真的發生時,債券價格可能不升反跌。

如下圖案例,在2022/3~2023/7期間美國基準利率持續上漲,但十年期債券的殖利率早就在2022年10月就已經反應完畢。接下來幾個月債券價格就只是盤整。如果你在2022年10月之後才買入十年期美債,那你就會發現「明明利率再降,但債券價格卻沒有上漲、甚至下跌的怪異情況」

解決方法:

那麼,對於投資者來說最優解是「直接投資債券並持有到期」,不在債券到期之前賣出。這樣,即使債券價格中途有波動,只要持有到期,你就能拿回本金加上利息。需要注意的是,這是指直接持有債券本身,而不是投資債券交易所交易基金(ETF),因為債券ETF並不保證本金。

債券風險三 「經濟衰退」

此風險主要是聚焦在「一般債券」,因為當經濟衰退到來不管是任何公司都有可能違約!那哪一種債券發行商違約機率很低?答案是「政府」,其中又屬「美國政府」最讓人安心。

在經濟衰退到來時,一般公司債券都會下跌(跟股票一起),但美債則能夠起到避險的作用。我們常說的股債平衡、股債投資避險,這裡指的債券是「美國政府債券」,而不是「公司債券」,提醒這一點非常重要!!

解決方法:

- 投資美國政府債券:投資美債可以降低面臨違約的風險,因為美國政府的違約可能性極低。

- 避開非投資級公司債:在經濟不穩定的時期,避免投資那些可能受衰退影響較大的公司債券。

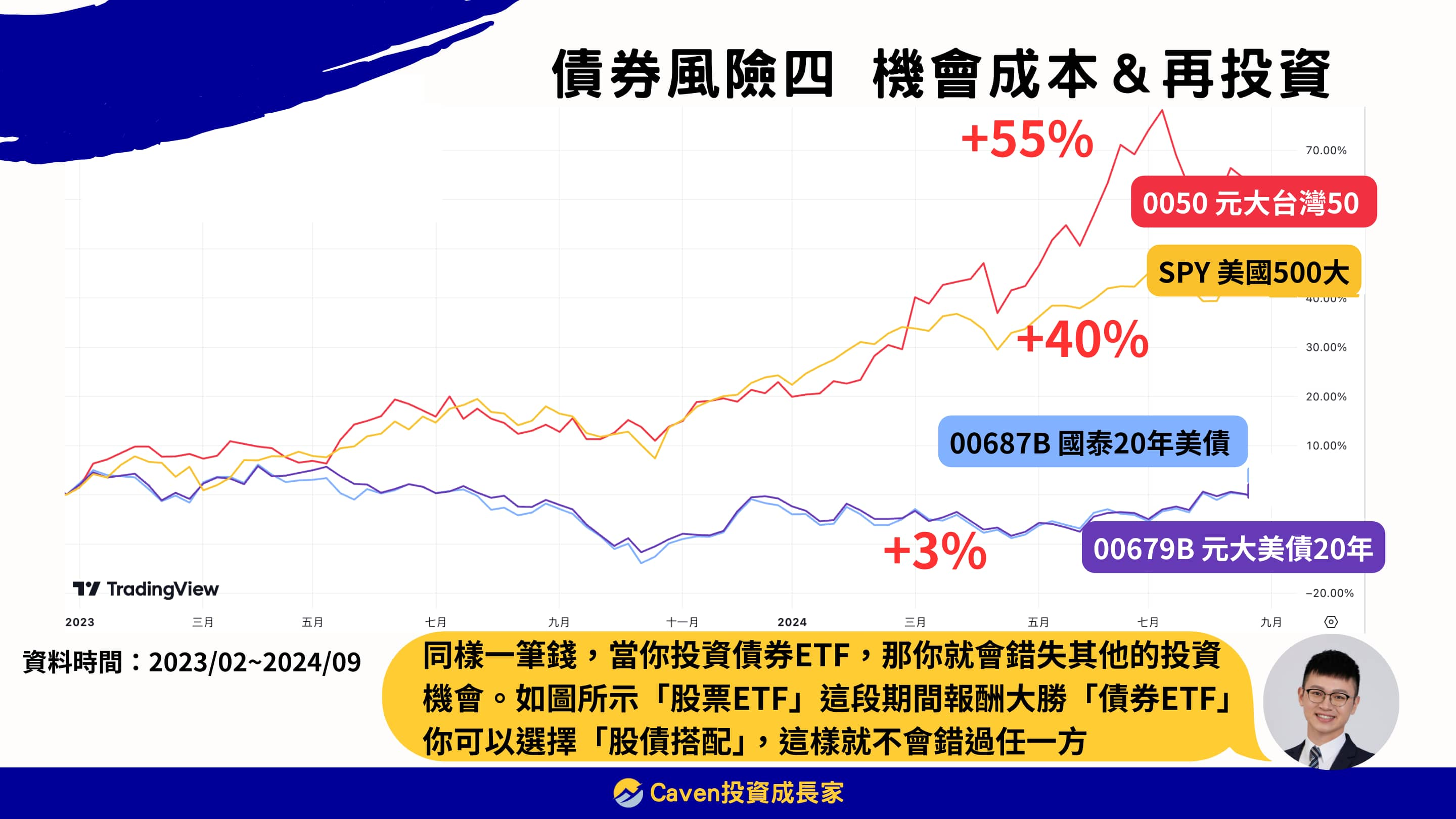

債券風險四「機會成本&再投資」

「機會成本」和「再投資」風險是再投資美債時,需要考慮的重要因素。

- 機會成本:指把錢投資在某一商品上,可能就會錯過投資在其他地方,獲得更高收益的機會(比如股市)。如同2023年初很多人預期利率會下降,所以他們提前買了債券ETF,但結果顯示「2023年投資債券ETF的收益都不佳,而股市的表現卻異常很好」。

- 再投資風險:指當你的債券到期或提前賣出獲利後,可能會發現市場上沒有其他好的投資機會。比如,現在一年期美債的殖利率很高,但如果你持有到期,一年後利率可能就降低了,那時你就找不到同樣高殖利率的債券。

解決方法

- 多元化投資組合:最好的策略是不把所有的錢都投在一個地方。透過同時持有不同類型的資產,比如股票和債券,可以不錯過機會的同時,又可追求收益、降低風險。

- 明確的投資目標:如果你的目標是獲得固定的高利息,那麼直接投資債券並持有到期可能是好選擇。你也可以考慮使用階梯式策略,把債券投資分散到不同的到期日,這樣可以避免一次面臨所有債券同時到期的風險。

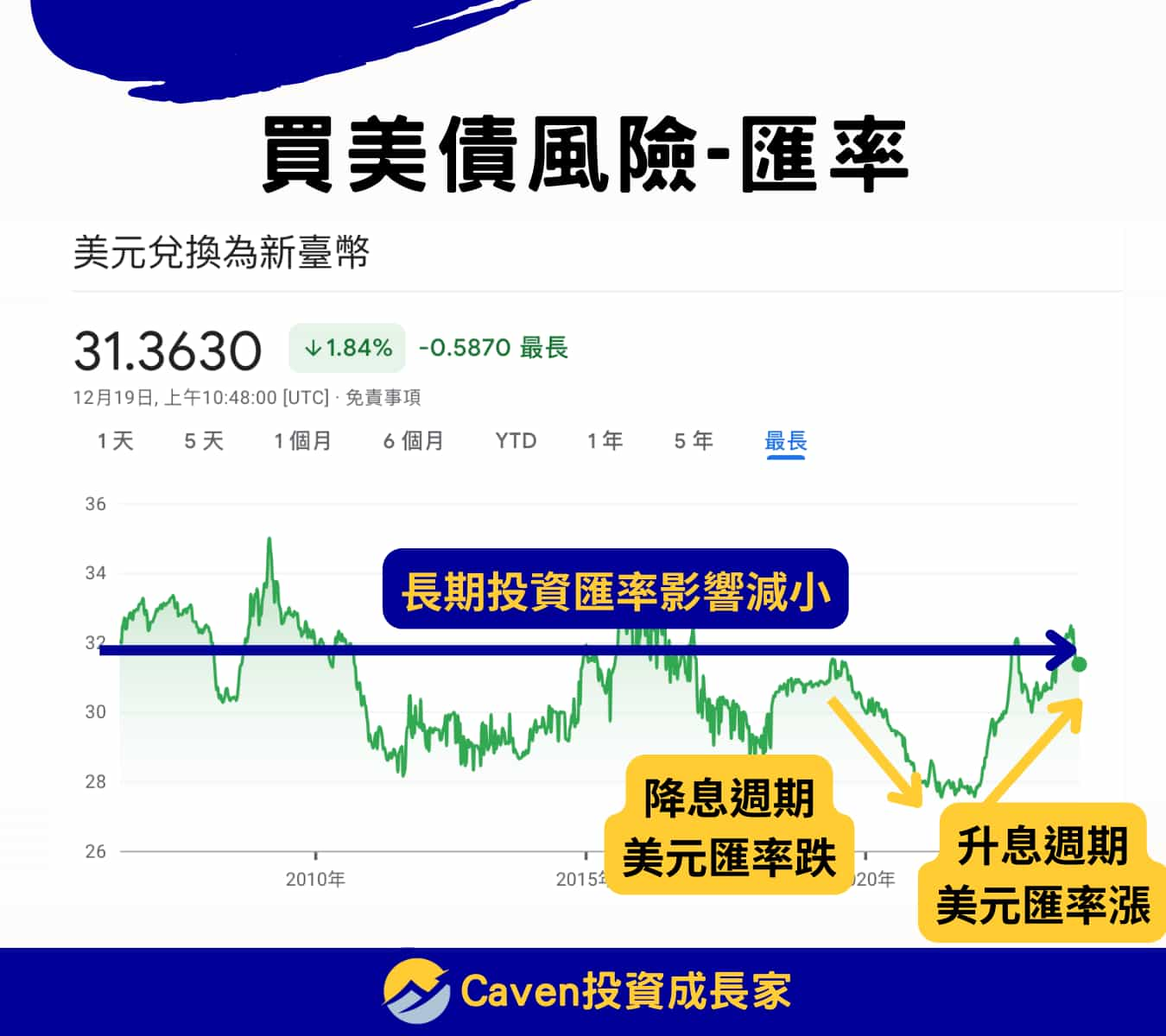

債券風險五 「匯率波動」

指貨幣兌換率波動而對投資回報產生的影響。特別是在美國降息的時期,這種風險尤為明顯。

舉個例子:

2024年美金台幣匯率是1美金=31台幣。此時你投資了100萬台幣,折合成大約32258美元去買美國國債。一年後,假設你從投資中賺到了10%的回報,這意味著你的投資增加到了大約35483美元(32258*1.1)。

但如果在這一年內,新台幣相對於美元升值,比如匯率變成1美元兌換27台幣,這時你把投資換回台幣時,最終只能換得958149新台幣。即使投資本身有收益,但由於匯率的變動,你的總收益可能會減少,甚至虧損。

而這個狀況幾乎可以肯定,一定會發生在美國降息週期。(央行利率減低,外資流出、匯率下跌)

解決方法:

- 延長投資週期:長期投資可以減少匯率波動對投資回報的影響。比如說,如果未來十年,十年期美國國債的平均年化報酬率是5%,那麼將債券持有到期,你就能獲得50%的報酬,此時匯率對你的虧損就會相對小很多。

- 選擇適當的賣出時機:你也可以嘗試在美元強勢、匯率較高時賣出債券,而不是在匯率低時。這樣做可以最大化你的投資收益。

希望這篇文章能夠幫助你更全面地了解2024年投資美債的機會與風險,助你在投資路上做出更明智的決策。在投資之前,務必充分了解相關風險,做好資產配置,才能安心投資、穩穩領錢!