美股ETF TOP10 推薦│績效排名懶人包│輕鬆買下全美國

想開始美股投資卻不知從何下手?Caven投資成長家整理最新「美股ETF推薦」排行,針對熱門標的、長期績效與配息表現進行全方位分析。不論你是美股入門新手,還是已經完成美股開戶的投資者,閱讀本篇文章,並搭配 ETF 是什麼,你將了解全球的投資人都買哪幾檔美股ETF,以及投資大師都推薦哪些「低費用」的指數美股ETF。讓你投資美股ETF 抓住趨勢。

美股ETF 有什麼好?夯在哪?

美股ETF(美國股市ETF)是一種集合多隻「美國上市公司」於一檔基金的投資工具,並在證券交易所上市交易(ETF 不一定要在美國上市),讓投資者可以像股票一樣買賣。這些ETF可以追蹤美國主要的投資市場表現。

相比之下,「台股ETF」則是以台灣股市中的公司或指數為投資標的,通常集中在台灣本地產業上,特別是科技業和製造業,投資範圍相對集中在台灣本地市場,缺乏海外公司的涵蓋。如果你想讓自己投資組合更國際化,那可以投資美股ETF。

美股ETF vs 台股ETF 三大優勢

第一:領域專精配置

美國股市有眾多產業,相對於台股(台股主要集中於金融和科技業)。美股市場具有更大的多樣性與全球性,你可以輕易選擇「專精特定產業的ETF,如AI、醫療、電動車、石油能源、房地產、加密貨幣...等」。

第二:降低投資風險:

美股市場的產業多樣,且企業分散在各個國家(「各國著名企業」幾乎「都會在美股上市」,包括台灣之光台積電 美股代號 TSM),而台灣股市只有台灣企業會在此掛牌上市,這使得台股ETF先天性領域狹窄。

第三:全球領導企業

美股ETF涵蓋眾多世界頂尖企業,許多市值巨大、具全球影響力的企業都在美國股市掛牌,例如Apple、Microsoft、Google母公司Alphabet、Amazon等科技巨頭。這些企業不僅在各自領域內具有強大的競爭優勢,還能影響全球經濟走勢。投資人能更輕鬆搭上全球經濟增長的列車。

(截至2024/12/31:美國蘋果公司市值,就是台灣所有公司市值加總的 1.5 倍。而蘋果公司市值只占美國股市整體市值的 6%。)

若你是一位注重投資風險控管的投資人,且想獲取長期的穩定收益,那美股ET你可以多配置!Caven投資成長團隊評估「當我們人在台灣、家人、工作、房子、資產都在台灣」,那當台灣發生什麼狀況(戰爭...),那我們將會面臨重大打擊。

所以我們會將至少 1/4~1/5 的資產,佈局到海外(美國、新加坡...)且不是透過台灣的券商、銀行。這樣台海局勢發生任何鉅變,我們都還有辦法在海外「將錢領出來」,生活可以更安心。

買美股指南|Top 10 全球最熱門ETF 排名|大家都買的美股ETF 推薦

美股ETF 可以怎麼買?

我們主要有兩種選擇,可以買「台灣上市的美股 ETF」抑或是「海外上市的美股ETF」這兩者各有其優勢與適合的投資群體。(有些投資人會選擇「英國上市的美股ETF」,為了節稅。但屬於小眾群體,這邊先不討論。)

台灣上市的美股ETF

如同名稱所述,台灣上市的美股ETF是指在台灣證券交易所掛牌的ETF,由台灣當地的投信公司發行,如富邦、元大等,這些投信會從美國股市中購買相關成分股(美國上市股票),並組合成ETF(例如:00646、00642)。在台灣交易所就買得到。

海外上市的美股ETF

海外上市的美股ETF,是指在海外交易所(非台灣)上市的美股ETF,而最大眾的就是「直接在美國本土交易所上市的,美國本土美股ETF」。購買海外上市的美股ETF有以下兩種主要途徑:「開立海外券商(如Interactive Brokers、Charles Schwab等)」、「透過台灣券商複委託」

<延伸閱讀:如何買美股?有哪些手續費? 新手美股入門-完整教學|專家:五步驟就能買到美股>

相較於台灣上市的美股ETF,美國本土的美股ETF不僅種類更多、範圍更廣,涵蓋從大型指數到特定行業、甚至新興投資主題,且其規模通常很龐大。規模大也使得基金發行商能夠有效分散運營成本,大幅降低基金管理費,讓投資人能以更低的成本進行投資。

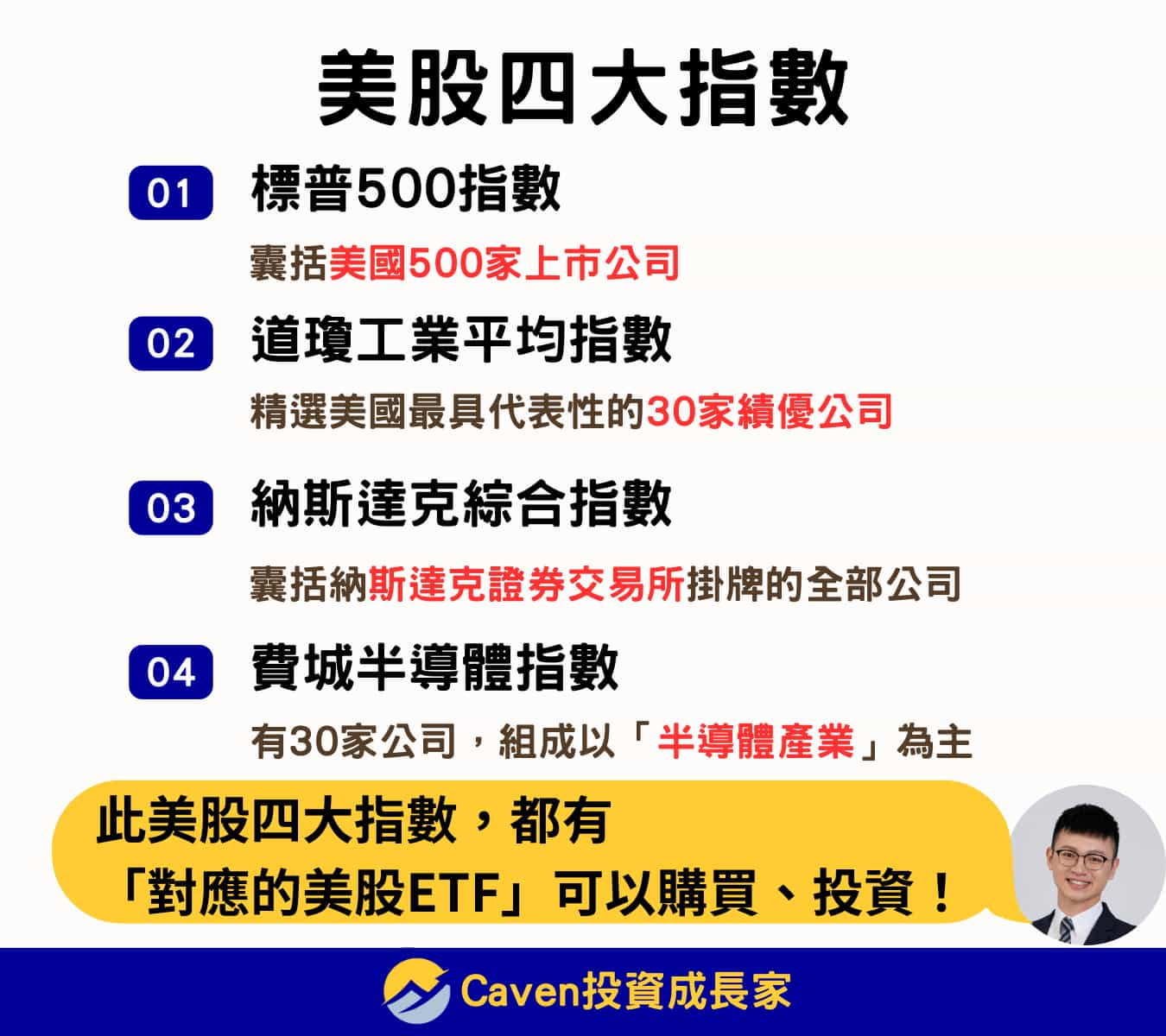

美股ETF 四大核心指數ETF

- 標普 500 指數ETF

- 道瓊工業平均指數ETF

- 那斯達克綜合指數ETF

- 費城半導體指數ETF

美股ETF 有哪些是經典、幾乎人人都買的美股ETF?那就是美國股市四大指數ETF。這些ETF 追蹤美國股市的四大核心指數,能夠幫助你輕鬆布局美國股市。

美股「四大核心指數」

| 指標 | 標普500 指數 |

道瓊工業 指數 |

那斯達克 指數 |

費城半導體 指數 |

|---|---|---|---|---|

| 指數代號 | SPX | DJI | IXIC | SOX |

| 成分股數量 | 500 | 30 | 3000+ | 30 |

| 三大產業 | 科技(36.88%) 金融(12.58%) 醫療(10.66%) |

金融(26.80%) 科技(21.12%) 醫療(12.77%) |

科技(53.15%) 通訊(15.71%) 非必需消費(13.89%) |

半導體(100%) |

資料日期:2025/11/21。資料來源:Morningstar。資料整理:Caven投資成長團隊。

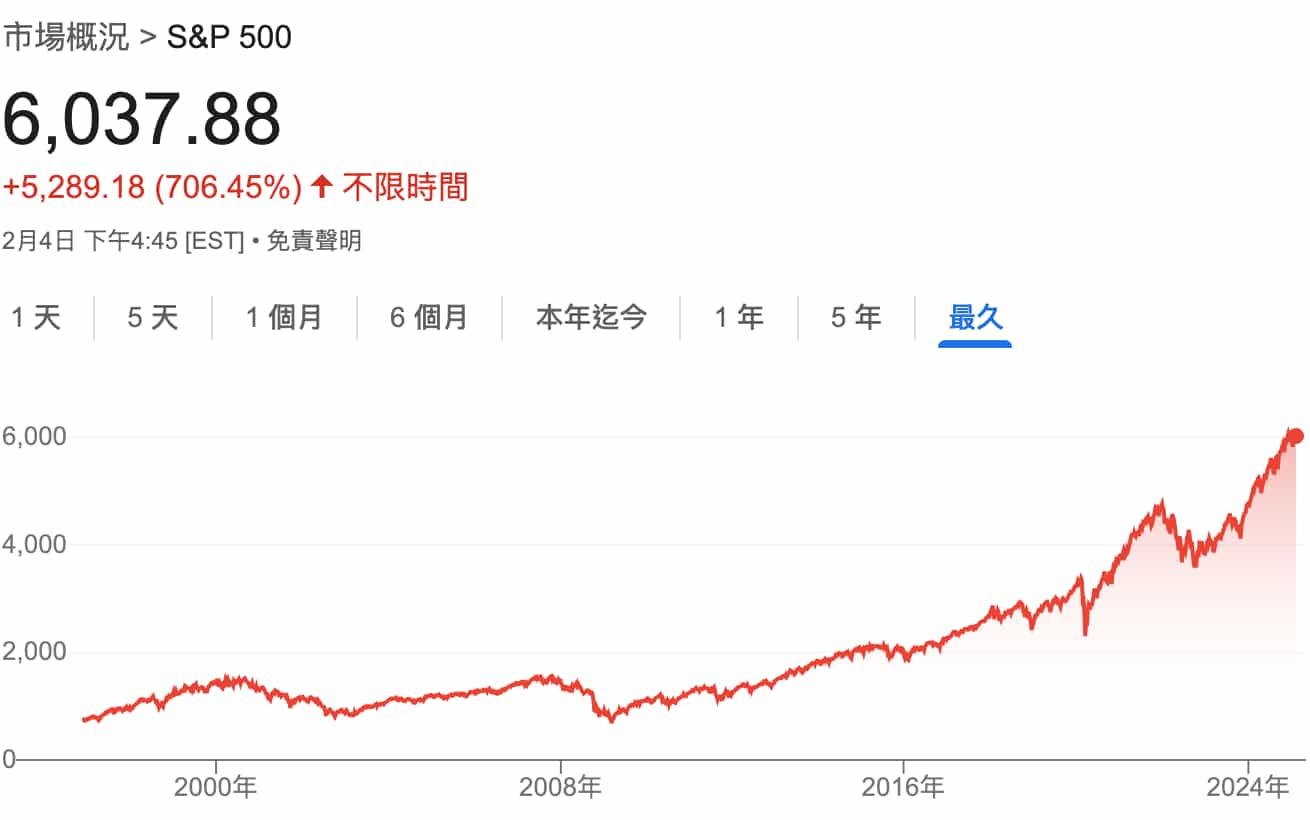

標普500指數 ETF

- 公司需位於美國境內

- 成分股市值不少於 82 億美元

- 連續 4 季收益保持正盈餘

- 保有高交易量與流通性

標普500指數追蹤美國「市值最高的500家」上市公司(如:輝達、蘋果、微軟、臉書、特斯拉、Google...),採用「流通市值加權」模式,根據公司在市場上「實際流通的股數與股價」計算流通總市值。市值越大的公司,指數中的權重也越高。涵蓋科技、金融、資訊等多個領域。標普500被認為「最能代表美國股市走勢及經濟狀況」。

注意事項:由於採用市值加權方式,市值較大的公司對指數影響力大,可能導致指數過度偏重大型公司,忽略中小型企業的表現。

<延伸閱讀:標準普爾500怎麼買?掌握美國市場經濟先驅的指數>

如果需要影片教學,可以參考下方影片。

00646元大標普500 值得買嗎?專家:有錢人默默換這檔ETF!

標普500指數 ETF

| 追蹤指數 | 標普500指數 | |

| ETF名稱 | 元大標普500 ETF |

SPDR標普500指數 ETF |

| 股票代號 | 00646(台灣) | SPY(美國) |

| 上市日期 | 2015年12月2日 | 1993年1月22日 |

| 資產規模(美元) | 313億 | 6,928億🥇 |

| 2024年內扣費用 | 0.36% | 0.095%🥇 |

| 配息頻率 | 無 | 季配息🥇 |

| 四季殖利率 | 無 | 1.2%🥇 |

| 近五年年均報酬率 | 16.00%🥇 | 15.02% |

資料日期:2025/11/21。資料來源:Morningstar。資料整理:Caven投資成長團隊。

道瓊工業平均指數 ETF

- 選擇具領導地位且市值大的美國大型公司

- 成分股由30家知名企業組成

- 企業通常具有穩定盈利與品牌影響力

- 涵蓋工業、科技、金融、消費品等多個領域

道瓊工業指數精選美國最具代表性的30家績優公司,包括 蘋果、波音、可口可樂、Visa、摩根大通等知名企業。該指數採用「價格加權」模式,而非市值加權。在過去20世紀時因為美國公司數量不多,故該指數能反映當時美國經濟發展。但近幾年美國上市企業已超過7000家,光30家績優公司實在很難再代表美國整體股市,故其重要性逐漸被標普500指數取代。

注意事項:市值大小才是衡量一家公司規模、影響力的主要指標,而不是股價高低

在投資美股時,需要了解一個關鍵的市場規則,叫做 股票拆分(Stock Split)。當一家公司的股價過高時,企業通常會進行拆分,將每股股價降低,並相應增加股數,從而促進市場交易和流動性。但公司總市值不變,因此每個投資人的權益比例也不會受到影響。

因此,股價高低並不能真正代表公司的實力或影響力,投資人應該更專注於公司的「市值大小、市場份額以及長期業績表現」,這些才是衡量企業是否值得投資的重要指標。所以選擇「市值加權」的指數,比「價格加權」更具代表性和準確性。

道瓊工業平均指數ETF

| 追蹤指數 | 道瓊工業指數 | |

| ETF名稱 | 國泰美國道瓊 ETF |

SPDR道瓊工業平均指數 ETF |

| 股票代號 | 00668(台灣) | DIA(美國) |

| 上市日期 | 2016年10月3日 | 1998年1月14日 |

| 資產規模(美元) | 4.83億 | 400億🥇 |

| 2024年內扣費用 | 1.00% | 0.16%🥇 |

| 配息頻率 | 無 | 月配息🥇 |

| 四季殖利率 | 無 | 1.60%🥇 |

| 近五年年均報酬率 | 11.84%🥇 | 11.31% |

資料日期:2025/11/21。資料來源:Morningstar。資料整理:Caven投資成長團隊。

那斯達克綜合指數 ETF

- 公司需在那斯達克交易所上市

- 涵蓋所有行業,但以科技、資訊、電子商務、生技等領域為主

- 成分股總數超過3000家,具廣泛代表性

以那斯達克交易所為基礎,追蹤所有在該交易所上市的公司,包括蘋果、微軟、亞馬遜、Meta(臉書)、特斯拉、NVIDIA 等知名科技巨頭。成分股不限於美國境內,且以科技股佔比最高,常被視為「全球科技產業的風向標」,適合想了解高科技產業的投資人。指數採用「市值加權」計算,市值大的公司對指數影響越大。

投資人通常不是選擇追蹤那斯達克綜合指數的ETF(如ONEQ),而是選擇追蹤那斯達克100指數的ETF(如QQQ)。那斯達克100指數「專注於那斯達克交易所中市值最大的100家公司」,整體更集中在高成長科技公司。(排除金融業)

注意事項:科技股波動較大,可能導致指數波動性較高,不適合風險承受度低的投資人。

更多那斯達克100指數的相關教學,可以參考下方影片。

美股ETF推薦| 一口氣買下「美國科技股大盤」

那斯達克100指數 ETF

| 追蹤指數 | 那斯達克100指數 | |

| ETF名稱 | 富邦NASDAQ ETF |

Invesco那斯達克100指數 ETF |

| 股票代號 | 00662(台灣) | QQQ(美國) |

| 上市日期 | 2016年6月3日 | 1999年3月10日 |

| 資產規模(美元) | 622億 | 3,843億🥇 |

| 2024年內扣費用 | 0.51% | 0.20%🥇 |

| 配息頻率 | 無 | 季配息🥇 |

| 四季殖利率 | 無 | 0.54%🥇 |

| 近五年年均報酬率 | 17.96%🥇 | 15.77% |

資料日期:2025/11/21。資料來源:Morningstar。資料整理:Caven投資成長團隊。

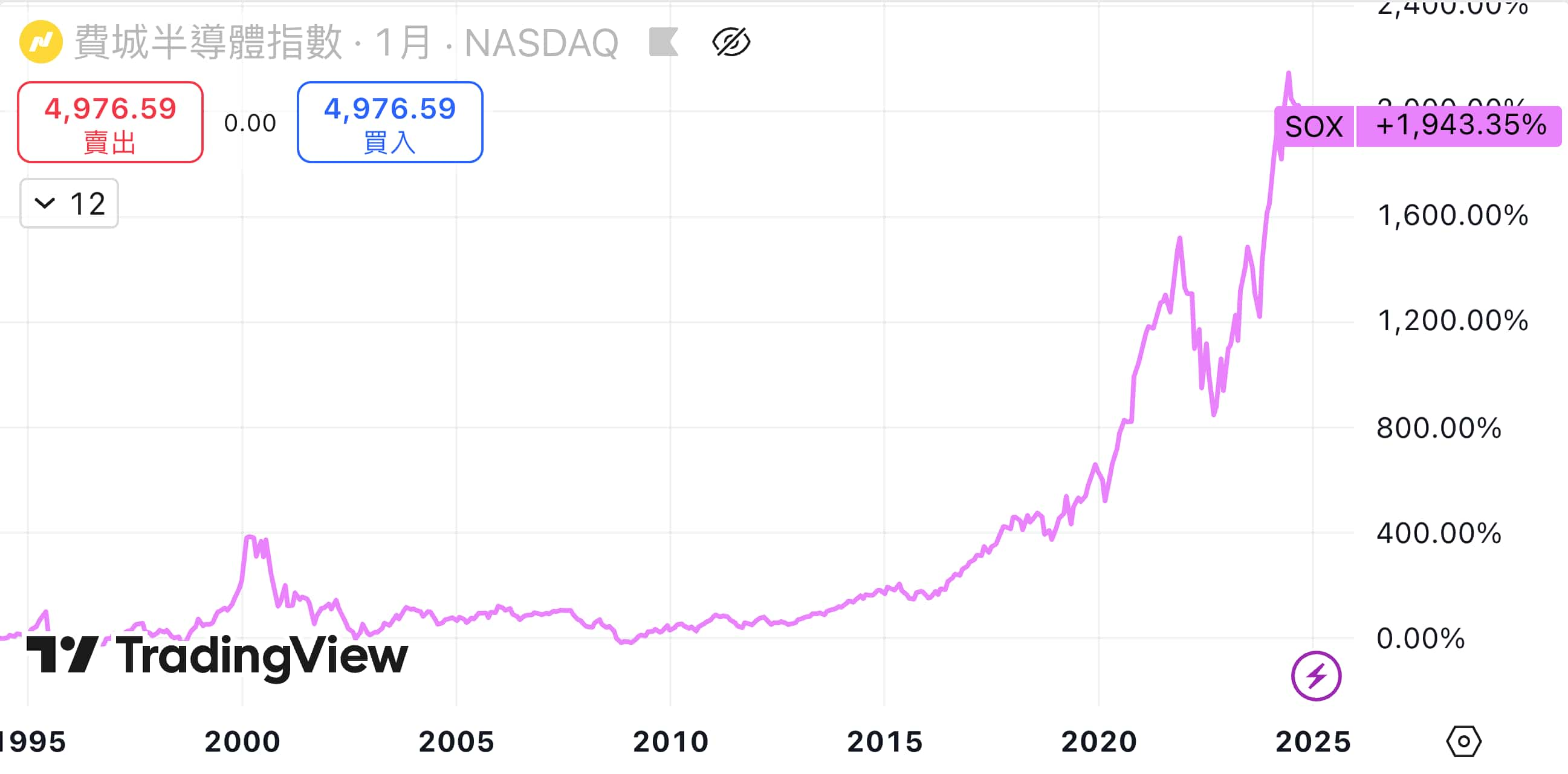

費城半導體指數 ETF

- 涵蓋30家全球主要半導體設計、製造及分銷公司

- 公司需具全球影響力與穩定成長

- 涵蓋上游設計、中游製造及下游應用的完整產業鏈

專門追蹤全球主要的半導體公司,如 NVIDIA、台積電、高通、英特爾、美光、AMD 等,採用「市值加權」模式。該指數不僅涵蓋芯片設計公司,還包含晶圓製造、設備提供等上中下游廠商,因此被視為全球半導體產業的「晴雨表」。

由於半導體行業具有高度週期性,該指數波動較大。當全球需求上升時,費城半導體指數往往表現突出;但在經濟放緩或供應鏈中斷時,也可能出現大幅下跌。

注意事項:高度集中於半導體產業,缺乏多樣性,容易受到單一產業周期波動的影響。

費城半導體指數 ETF

| 追蹤指數 | 費城半導體指數 | |

| ETF名稱 | 國泰 美國費城半導體ETF |

Invesco 費城半導體ETF |

| 股票代號 | 00830(台灣) | SOXQ(美國) |

| 上市日期 | 2019年5月3日 | 2021年6月11日 |

| 資產規模(美元) | 311億🥇 | 6.72億 |

| 2024年內扣費用 | 0.28%🥇 | 0.19% |

| 配息頻率 | 年配息 | 季配息🥇 |

| 四季殖利率 | 8.29%🥇 | 0.70% |

| 近三年年均報酬率 | 36.96%🥇 | 33.67% |

資料日期:2025/11/21。資料來源:Morningstar。資料整理:Caven投資成長團隊。

美股ETF 十大推薦(全球熱門)

此排名依據「基金規模(AUM, Assets Under Management)」進行排序。規模越大,代表市場資金高度青睞,具備更高的流動性與長期配置的吸引力,是全球投資人常見的核心投資標的,能協助你挑選具有市場主流認可且風險較低的ETF標的。

美股ETF 十大推薦

| 基金名稱(#美股代號) | ETF 特色 | 適合誰 |

| Vanguard 標普500 ETF(#VOO) | 追蹤美國最大五百家公司 | 想簡單投資美國大盤的人 |

| iShares Core 標普500 ETF(#IVV) | 追蹤美國最大五百家公司 | 想簡單投資美國大盤的人 |

| SPDR 標普500 ETF 信託(#SPY) | 追蹤美國最大五百家公司 | 想簡單投資美國大盤的人 |

| Vanguard 全美股票市場 ETF(#VTI) | 涵蓋全美大中小公司 | 想同時投資大中小型股的人 |

| Invesco 納斯達克100 ETF(#QQQ) | 集中科技股 | 追求高成長與創新公司的人 |

| Vanguard 成長型股票 ETF(#VUG | 專注成長型公司 | 看好美國新興產業的人 |

| Vanguard FTSE 已開發市場 ETF(#VEA) | 已開發國家股市(排除美國) | 想進行全球分散的人 |

| iShares MSCI核心歐澳遠東ETF(#IEFA) | 已開發國家,不含美國與加拿 | 以重倉美國的投資人 |

| Vanguard 價值型股票 ETF(#VTV) | 專注低估值公司 | 看重股息與價值增長的人 |

| iShare Core S&P 500 UCITS ETF(#CSP1) | 追蹤美國最大五百家公司 | 想降低投資成本的人 |

資料日期:2025/11/21。資料來源:TradingView。資料整理:Caven投資成長團隊。

美國大型股 ETF(SPY、VOO、IVV、CSP1)

全球規模最大的三檔ETF,他們的共通點就是「追蹤標普500指數」,且年度費用率也都非常的低(0.1%以下),幾乎能99%的複製指數績效!如果真要挑選孰優孰劣,可以依照「流動性」、「品牌信念」等進行挑選。

| ETF (成立時間) |

費用率 | 五年 年均報酬率 |

特色 |

|---|---|---|---|

| SPY 1993年 |

0.095% | 14.53% | 歷史最悠久ETF、交易量與流動性最高,適合短線或波段交易 |

| VOO 2010年 |

0.03% | 14.59% | Vanguard(指數教父)發行,費用率極低,適合「買了就放」 |

| IVV 2000年 |

0.03% | 14.60% | iShares 核心系列產品,低費用率且穩定追蹤,同樣適合長期持有 |

| CSP1 2010年 |

0.07% | 15.04% | 愛爾蘭註冊美股大盤ETF,股息稅僅15%,且免徵美國遺產稅。 |

資料日期:2025/11/21。資料來源:Morningstar。資料整理:Caven投資成長團隊。

CSP1跟其他追蹤 S&P 500指數的ETF差別在於,它僅需繳15%股息稅,且免徵美國遺產稅。比較值得注意的是,除了 CSP1 你可能還會看到 CSPX,這兩者都是相同母基金,差別在於他們在不同國家上市,代號有所不同。

更多省稅小秘訣,請看下方影片。

專家:標普500這樣買「省30%股息稅」、「免美國遺產稅」

成長科技業 ETF(QQQ、VUG)

這三檔皆可視為「美國成長型」或「科技成長」美股 ETF 的代表,各有優勢與側重的投資範圍。比較如下表:| ETF (成立時間) |

費用率 | 五年 年均報酬率 |

特色 |

| QQQ 1999年 |

0.20% | 15.77% | 追蹤 Nasdaq-100 指數,金融股幾乎排除,科技與創新產業比重高 |

| VUG 2004年 |

0.04% | 15.15% | 追蹤 CRSP US Large Cap Growth,聚焦美國大型成長股 |

資料日期:2025/11/21。資料來源:Morningstar。資料整理:Caven投資成長團隊。

若特別看好「美國頂尖科技巨頭」的長期表現,那可以選擇QQQ(100家科技巨頭、沒有金融)。想要低費用率的投資「美國成長股巨頭」,則選擇VUG。若你希望「涵蓋更多中型公司」(夠有成長潛力),那IWF很適合(包含大中型成長股)。

納斯達克 100|專家:也能很省股息稅!

已開發國家 ETF(VEA、IEFA)

嚴格來說,這兩檔ETF「並不是美股ETF」,因為他們的成分股並不包含美股。兩者都是「已開發國家」市場的核心 ETF。

| ETF (成立時間) |

費用率 | 五年 年均報酬率 |

特色 |

| VEA 2007年 |

0.06% | 8.80% | 追蹤 FTSE Developed All Cap ex US Index,涵蓋歐洲、加拿大、亞太等已開發國家之大中小型企業 |

| IEFA 2012年 |

0.07% | 8.34% | 追蹤 MSCI EAFE 指數,主力在歐洲、日本、澳洲等已開發國家之大中型股,不含美國及加拿大 |

資料日期:2025/11/21。資料來源:Morningstar。資料整理:Caven投資成長團隊。

以上兩者都可分散「集中美股投資的風險」。但若你想投資範圍廣,一口氣佈局主要已開發國家(排除美國),可選擇 VEA。若只想聚焦在「歐洲 + 澳洲 + 日本」等傳統 EAFE 市場,且排除北美(美、加),則選擇 IEFA 更好。

追蹤全美國 ETF(VTI)

這一檔ETF常常被拿來跟SPY、VOO、IVV進行比較,VTI支持者表示「VTI更能代表美國」。

| ETF (成立時間) |

費用率 | 五年 年均報酬率 |

特色 |

| VTI 2001年 |

0.03% | 13.42% | 追蹤 CRSP US Total Market Index,包括大、中、小型股,代表性與分散度極高 |

資料日期:2025/11/21。資料來源:Morningstar。資料整理:Caven投資成長團隊。

VTI 涵蓋美國3600檔股票,含大中小型公司,更能代表美國整體經濟;SPY、VOO、IVV 聚焦美國五百大型股。若想更廣覆蓋度可以選 VTI,若只想要鎖定龍頭股,則選標普500 ETF。

高股息價值 ETF(VTV)

這一檔主要被視為「美國價值型」ETF 的代表,著重估值相對便宜、股利收益較高的穩健企業。

| ETF (成立時間) |

費用率 | 五年 年均報酬率 |

特色 |

| VTV 2004年 |

0.04% | 12.64% | 追蹤 CRSP US Large Cap Value Index,聚焦美國大型價值股,如金融、能源、醫療保健等 |

資料日期:2025/11/21。資料來源:Morningstar。資料整理:Caven投資成長團隊。

如果你想在美股投資中偏向「穩健、抗波動」的價值股,可以選擇 VTV 。其篩選估值相對便宜的龍頭企業,股利收益通常也較高,可以增加我們投資組合的防禦性。

美股高股息ETF TOP 4 配息排行

不少人在投資ETF時,會聽到「美股高股息ETF」這個種類,雖然聽起來十分誘人,但在投資高配息ETF前,要先理解高配息並不等於高獲利。若是投資標的並沒有實際賺錢,則它所配發的股息多數是來自於你投資的本金,因此整體而言雖然股息看似很高,但本金卻不會有太多波動,甚至可能是虧損的狀態!

<延伸閱讀:「高股息ETF」是什麼?超完整攻略帶你一探高股息ETF的優缺點!>

因此即便投資的是高股息ETF,仍要選擇獲利持續成長的產業,才能真正獲利。那如果你想要投資高股息ETF,那Caven推薦你以下幾檔ETF給你參考。

2025 美股高股息 ETF 績效排行榜

| 代號 | VIG | SCHD | DGRO | VYM |

| 名稱 | Vanguard 股利增值ETF |

Schwab 美國高股利股票型ETF |

iShares 核心股息成長ETF |

Vanguard 高股利收益ETF |

| 上市時間 | 2006/4/27 | 2011/10/20 | 2014/6/10 | 2006/11/16 |

| 資金規模(美元) | 1,165 億🏆 | 685 億 | 342 億 | 812 億 |

| 內扣費用 | 0.05% | 0.07% | 0.08% | 0.06% |

| 配息頻率 | 季配息 | 季配息 | 季配息 | 季配息 |

| 近四季 股利收益率 |

1.76% | 3.79% | 2.18% | 2.70% |

| 五年股利 年均成長率 |

9.73% | 10.38%🏆 | 6.87% | 4.11% |

| 近五年年均報酬率 | 11.37% | 9.01%🏆 | 11.92% | 12.85% |

資料日期:2025/11/21。資料來源:Morningstar。資料整理:Caven投資成長團隊。

Vanguard股利增值ETF(VIG)

VIG 追蹤的是 S&P U.S. Dividend Growers Index,該指數專門篩選過去 10 年連續增長股利的美國大型公司,並排除那些未來增長前景有限的公司。這個選擇過程確保 ETF 的成分股具有穩定的股利增長潛力,有助於長期資本增值。

VIG 採用被動管理並完全複製指數成分的方式運作,自 2006 年成立以來,其費用率僅為 0.06%,維持極低的成本(截至 2025 年 10 月)。成分股包括蘋果、微軟等高質量公司,適合追求穩定增值的長期投資者。更多信息可參考(Vanguard官網)

Schwab美國高股利股票型ETF(SCHD)

SCHD 於 2011 年發行,追蹤道瓊美國股息 100 指數。該指數篩選出具有以下特點的公司作為成分股:連續 10 年穩定支付股息、財務狀況穩健且股息增長潛力高。最終篩選出約 100 檔成分股,這些公司通常具備穩定支付股息的能力,並且具有發展潛力,股價未來也有可能攀升。更多詳細信息請參考(Schwab官網)。

iShares核心股息成長ETF(DGRO)

DGRO 追蹤的是 MSCI USA Dividend Growers Index,該指數挑選那些在過去五年內穩定「增長股息」的公司作為成分股。DGRO 強調股息的持續增長,成分股廣泛分佈於多個行業。儘管 DGRO 的整體殖利率相對較低,但由於其管理費用僅為 0.08%,且成分包括具備股息成長能力的藍籌企業,未來其股息與股價都有可能穩步增長。更多詳情可參考(iShares官網)

Vanguard高股利收益ETF(VYM)

VYM 追蹤的是富時高股息收益率指數,該指數專門挑選出現金配息率高於平均水平的美國大型企業。這些公司需具備穩定的財務狀況和長期支付股息的能力,以確保投資者能獲得穩定的現金流收入。VYM 自 2006 年成立以來,其費用率僅為 0.06%,成分股涵蓋了各類具有增長潛力的企業。更多詳情可參考(Vanguard官網)

買美股教學|股息成長股資訊! 從 6000支美股找出潛力股

為什麼「台灣的美股ETF」報酬看似更高

我們剛剛比較了「台灣上市的美股ETF」與「美國上市的美股ETF」,你有發現一個有趣的現象嗎!儘管台灣上市的美股ETF「收取較高的費用」,且「不分配股息」,其報酬率看起來卻更高!!為什麼會這樣?這背後的原因其實與匯率變動密切相關。

匯率影響:台灣上市美股ETF的「假象優勢」

台灣上市的美股ETF以新台幣計價,而績效表現自然也以新台幣為基準。當美元對新台幣的匯率上升時,台灣上市的美股ETF表現看起來就會更為亮眼。例如,目前美元兌新台幣已達近十年來的高點,一美元兌換32.9新台幣(資料時間2025/2/6)。

然而,這種報酬的提升主要來自於匯率上升,而非基金內部資產的實際增值。換言之,匯率升值效應掩蓋了台灣上市美股ETF費用高昂的劣勢,給投資者一種「報酬更高」的錯覺。

綜合以上比較,多數美國上市的 ETF 在費用、資產規模和配息等方面,都明顯優於台灣上市的美股 ETF:

- 費用更低:降低投資成本,提升淨回報。

- 報酬更高:歷史績效更佳,資產增值潛力更大。

- 規模龐大:提高流動性,降低交易成本。

- 配息穩定:提供定期現金流,滿足不同投資需求。

若你想投資美國市場,直接投資美國上市的 ETF 會是更好的選擇。

《延伸閱讀:如何美股開戶?超完整教學|海外券商推薦哪家?手續費比較》

台灣的美股ETF vs 美國的美股ETF

| 項目 | 台灣的美股ETF | 美國的美股ETF |

|---|---|---|

| 基金管理費 | 較高 | 較低 |

| 指數追蹤誤差 | 大,美元股票-台幣ETF 受匯率波動影響大 |

小,美元股票-美元ETF 無匯率影響 |

| 價差-課稅 | 不需要 | 需要,海外所得稅 |

| 配息-課稅 | 需要,海外所得稅 | 需要,海外所得稅 |

| 購買方式 | 國內券商 | 國內券商複委託、海外美股券商 |

補充:個人從事海外投資如有海外所得,將併入個人基本所得額(基本所得免稅額-每年高達750萬元)(2025財政部最新公告-連結)

如果你希望購買在美國上市的美股ETF,該如何操作呢?相比透過國內券商的複委託服務,選擇海外券商是更具成本效益的方案。海外券商通常提供較低的交易手續費、更多種的投資標的,以及更及時的交易資訊,讓投資者能以更低的成本直接參與美國市場。

補充說明:美國的ETF市場除了美股ETF之外,還涵蓋全球股票ETF、全球債券ETF、加密貨幣ETF...等多元化產品。如果你希望投資這類全球分散風險的ETF,開立美股帳戶將是更理想的選擇。

你該選「美國ETF」還是「台灣ETF」?

當面對「美國ETF」與「台灣ETF」這兩種選擇時,許多投資人會好奇,到底哪一種比較適合自己?其實兩者各有優缺點,關鍵在於你的投資習慣、資金規劃與操作便利性。

一、美國的美股ETF

這類 ETF 是美國原生發行,需透過海外券商(如 IB、Firstrade)開戶操作,才能直接投資。優點是選擇多、費用低,但需留意美元入金、出金與報稅等問題。

二、台灣的美股ETF

這類 ETF 由台灣投信公司發行,投資標的為美股市場。優點是操作容易、用新台幣即可購買,符合台灣投資人操作習慣,也省去海外轉帳與報稅麻煩。

不過,要注意內扣費用略高、追蹤誤差與換匯成本等問題。

美股ETF推薦常見問題

Q1. 美股ETF該在哪裡買?台灣券商可以嗎?

你可以透過兩種方式購買美股ETF:

- 海外券商(例如:IB盈透證券):可直接投資原始美股ETF,選擇較多。

- 台灣券商或ETF(如00757):免匯款與海外帳戶,適合想簡單操作的投資人。

<延伸閱讀:2025年IB開戶+入金教學(含影音)|盈透證券領取「1000 美元贈股」完整指南>

Q2. 美股ETF會配息嗎?多久配一次?

多數美股ETF會每季或每月配息,像是VYM、SCHD等都是知名的配息型ETF。每檔ETF的配息頻率可查官方說明,或是參考「美股分析網站」來進行多方比較。

Q3. 為什麼很多人會說「用ETF買下整個美國股市」?

因為像是 VOO、SPY、IVV 這類ETF追蹤的是「S&P500」指數,等於你同時持有美國前500大企業,讓資產隨著整體市場成長而獲利,是一種低風險分散投資的方式