- Home page

- ETF Basics

- ETF是什麼?ETF又該怎麼買?投資小白「快速入手懶人包」

ETF是什麼?ETF又該怎麼買?投資小白「快速入手懶人包」

目錄

ETF是什麼?是股票、基金嗎?

ETF是什麼-只有被動投資嗎?

ETF(Exchange Traded Funds),又稱「交易所交易基金」,是一種能在證券交易所掛牌買賣的基金。主要分為「指數型ETF」和「主動型ETF」兩種類型。

「指數型ETF」的特色在於,它的投資方式是以追蹤指數來進行選股,不依賴基金經理人的投資觀點,也因此每檔ETF選擇什麼樣的指數就顯得非常重要。目前台股市場上我們所熟知的像是 0050、0056、00878 等ETF,其實都屬於「指數型ETF」。

而另一種「主動型ETF」就不同了,「主動型ETF」 為求超越基準指數的表現,不會複製任何相關指數成分股,而是透過專業經理人的投資策略來進行選股和管理,也因此費用率較指數型ETF還來得高。根據金管會近期的新聞稿指出,台灣將在近期正式開放「主動型ETF」上市,屆時在投資ETF的選擇上又會更加多元!

股票是什麼-不只是線圖?

股票代表著你對一家公司的所有權份額,當你購買這家公司的股票時,你也成為了該公司的股東之一,分享其風險和回報,同時也有權利參與公司召開的股東大會,並參與重要事項表決。

基金是什麼-大家一起集資!

基金,是由多個投資者共同出資形成的資金,有點像是眾人集資團購,湊出一筆資金後再交給專業基金經理人管理跟投資,投資成果將根據投資者的資金比例進行分配。這些投資組合可能包含不同資產類別,例如股票、債券、商品等。

<延伸閱讀:加權指數是什麼?怎麼買?加權指數組成與計算方式一次看>

ETF、股票、基金比較表

| 類型 | 指數型ETF | 主動型ETF | 股票 | 共同基金 |

| 特性 | 追蹤特定指數來選股。 | 專業經理人主觀選股。 | 代表對一家公司的所有權。 | 投資於不同資產。 |

| 投資策略 | 被動投資 | 主動投資 | 主動投資 | 被動投資 |

| 管理方式 | 追蹤指數 | 專業經理人管理 | 個別公司擁有權 | 指數或專業經理人管理 |

| 投資風險 | 無法超越市場報酬, 策略較不靈活。 |

管理費高,高度依賴經理人。 | 單一標的投資風險大。 | 管理費最高、流通性差。 |

| 交易費用 | ● 管理費用約為0.35% ● 交易稅為千分之一 |

※台灣目前尚無主動型ETF | ● 無管理費用 ● 交易稅為千分之三 |

● 管理費用可能約為2~3% ● 交易稅在一定金額以内可以免稅 |

| 適合族群 | 避免選股風險的投資人 | 相信經理人能超越指數表現, 追求超額回報的投資人 |

對研究公司有興趣的投資人 | 怕頻繁交易, 情緒化操作的投資人 (因為難以買賣) |

ETF優缺點分析

當你了解ETF是什麼,也有興趣投資、也知道怎麼買之後,我們也需要考慮ETF的投資優劣勢,大致上來說ETF的優點跟缺點分列如下:

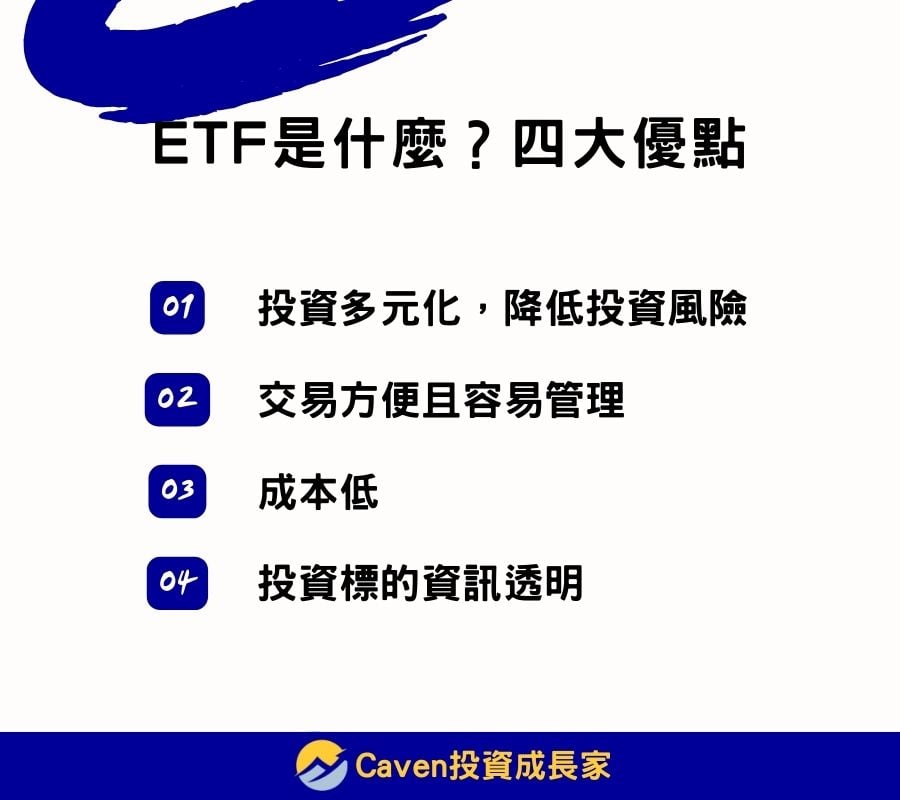

ETF四大優點

1. 投資多元化、降低投資風險

ETF 投資提供了多元的投資方式,目前市面上有不同類型的 ETF,比如美股 ETF 就有專門追蹤前 500 大美國公司的 ETF、純做債券的 ETF、房地產投資的 ETF,而在台灣也有注重高股息的 ETF,講究每月的穩定配息。

投資者可以根據自己的喜好來選擇不同的資產。同時因為是平均分配到許多家公司,所以風險也較低。並且選股邏輯固定的前提下,組成也會隨著市場靈活調整變動,達到避險效果,是適合新手的投資工具。

2. 交易方便且容易管理

ETF的購買方式跟股票一樣,透過集合一籃子有共同特性的股票,可以有效管理自己投資的方向,適合不知道怎麼買的投資新手。

3. 成本低

ETF的管理費用通常相對較低,長期累積下來可以省下大筆費用,有助於長期投資下資產的累積,也是比較推薦的投資方式。

3 種常見基金類型管理費比較

|

基金 |

管理費 |

|

ETF |

通常在 0.03%~0.04% 之間,取決於 ETF 的資產規模和投資策略。 |

|

股票型基金 |

通常在 1.15%~1.6% 之間,但這個數字也可能更高,具體取決於基金公司和基金的策略,因為它們需要專業基金經理來選擇和管理股票組合。 |

|

平衡型基金 |

平衡型基金是一種混合型基金,通常包括股票和債券等不同資產類別。管理費用通常介於 ETF 和股票型基金之間,約在 1%~1.2% 之間,具體取決於基金的組成和策略。 |

4. 投資標的資訊透明

每檔 ETF 都會公開其選股邏輯與成分股組成,可以幫助你更了解投資內容,能夠更明智地做出投資決策。

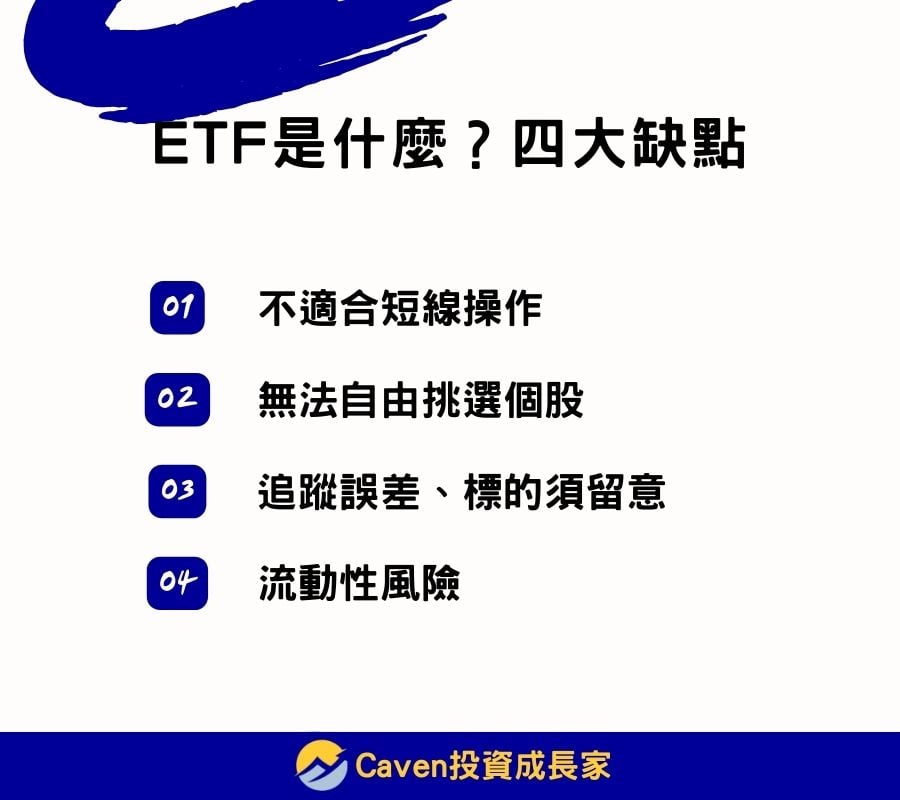

ETF四大缺點

1. 不適合短線操作

ETF通常更適合長期投資者,不適合短期短線操作或日內交易。

2. 無法自由挑選個股

ETF 是一籃子資產,且會根據其選股規則進行替換,因此投資人無法自由挑選單一股票或債券。

3. 追蹤誤差、標的須留意

ETF 的表現可能會受到追蹤誤差的影響,追蹤誤差指的是 ETF 追蹤指數報酬和實際 ETF 淨值報酬的誤差。因為指數的報酬是一個理想值,但 ETF 的報酬是實際交易的結果,所以在林林總總的管理費用扣掉後,表現可能沒有指數算出來這麼的理想。

4. 流動性風險

流動性代表資產被買入跟買出的容易度,有些特定的 ETF 可能投資流動性較低,難以套現賣出。

台股、美股ETF差在哪?怎麼買?

了解完 ETF 是什麼後,接下來就要來看看台股ETF跟美股ETF,這兩者的差別在於市場的大小跟追蹤的指數不同,通常美股的ETF因為是追蹤美國市值最高的公司,體質上會比台灣股票完整很多,市場規模也更大。

另外,台股、美股ETF的購買管道不同,也會因台灣、美國交易制度不同而產生費用差異。最後則是要考慮 ETF 的相關費用,包括管理費、交易費和其他相關費用。

<延伸閱讀:2024 ETF 推薦》一口氣看完│台美股 TOP5 ETF 推薦>

台股 vs. 美股 ETF

|

類別 |

台股 |

美股 |

|

市場規模 |

台股規模及市值較美股小。 |

美股是全球最大的股市之一,市值龐大。 |

|

組成股票 |

追蹤台灣股市指數,如台灣50指數,包含台灣前50大公司的股票,如0050。 |

以美股大盤指數為主,如標普500指數、道瓊工業指數、納斯達克指數等。 |

|

最低交易單位 |

1 股 |

1 股 |

|

交易時間 |

周一至周五09:00~13:30 |

周一至周五 |

|

交易手續費 |

每筆交易有0.1425%的手續費。 |

海外券商:低交易手續費 |

|

管理費用 |

管理費用較高,大約0.46%。 |

管理費用較低,大約0.03%。 |

台股ETF怎麼買?

購買台股ETF的方式,跟買台灣股票一模一樣,還沒開戶的你可以透過先找適合的銀行開立證券帳戶跟交割戶,然後透過名稱或股票代碼搜尋你有興趣的ETF,再進行下單、匯款入金就可以了。

由於每間證券商收取的手續費都不同,包括交易手續費、證券交易稅、交割費用等,因此建議大家在開戶前先了解各券商的差異。

<延伸閱讀:【台股ETF】怎麼買才賺錢?台股熱門ETF挑選技巧告訴你!>

美股ETF怎麼買?

購買美股 ETF,可以透過海外券商及國內券商複委託服務進行,以下就讓 Caven 來為大家說明兩者的差異。

海外券商

海外券商如:盈透證券 Interactive Brokers、第一證券 Firstrade 或是德美利證券 TD Ameritrade,原則上交易手續費都是0,但缺點是必須要換匯成美金,再用電匯的方式匯到指定帳戶,中間電匯的成本相當高。

除了要考慮匯率之外,匯兌成本也要列入考量,盡量選擇低外匯匯兌費用的銀行。不過選擇海外券商要留意,由於資產在海外,如果投資人發生意外身故時,資產比較難拿得回來,這是必須承擔的風險。

<延伸閱讀:2024盈透證券IB開戶/入金|1000美金優惠禮|台港交流區>

<延伸閱讀:2024美股最新開戶|一口氣看完|手續費、開戶優惠,專家評比推薦!>

國內複委託

第二種是透過國內券商下單購買,一樣也可以選擇國內的證券銀行,每筆會產生一定金額的手續費的,是投過國內銀行下單,可以直接用台幣下單,證券會幫你換成美金後下單,並且受到國內金管會的保障。

在稅務方面,股息部分海外券商會預扣手續費,並且無法退稅。複委託部分就沒有這個問題,此外資本利得稅部分海外券商也無法退稅。

ETF 投資費用有哪些?

ETF 投資有一些隱藏的成本,是你在投資的時候必須考慮進去的,以下是一些主要的ETF投資費用:

ETF 內扣費用

1. 管理費:這是 ETF 管理公司為管理 ETF 資產而收取的費用,管理費通常以年度百分比表示,並根據資產規模收取。

2. 保管費:這是與 ETF 的保管和管理有關的費用。這通常是一個相對較小的金額,但仍然需要考慮。

3. 買賣周轉費用:當 ETF 內的資產被買賣時,可能會產生交易成本。這些成本取決於 ETF 的交易頻率和規模。

4. 其他雜支:ETF 可能會產生其他費用,如法律費用或宣傳費用。這些費用通常相對較小,但仍需要考慮。

ETF 交易費用

1. 手續費計算:購買和出售 ETF 時,可能需要支付券商的手續費,因券商和交易平台而異。

2. 交易稅金:根據台灣或美國的法規會課不同的稅率,也是交易成本的一環。

影響 ETF 績效的因素有哪些?

市場因素

1. 市場波動:市場的波動程度會影響 ETF 的績效。在市場波動較大的時候,ETF 的價格可能會波動較大。

2. 利率變動:利率變動可能影響價格,比如當利率上升時,債券型ETF的價格可能下跌。

資金規模

1. 追蹤偏差:如果一個 ETF 的資金規模比較小,它可能無法有效地追蹤指數,會導致 ETF 的表現不如預期。

2. 流動性:大型資金規模的 ETF 通常更容易買賣,而小型 ETF 可能面臨流動性問題。流動性差也會影響價格。

推薦給 ETF 新手的 3 種選購指南!

要投資 ETF 時,除了知道怎麼買之外,選擇適合的標的也至關重要,ETF雖然提供了一個簡單且低風險的投資策略。可是市場上各種類型的指數可能會讓ETF新手感到困惑。而以下的一些建議,有助於你在選擇ETF時做出明智的決策:

1. 依據資產類別、指數追蹤做選擇

首先,要考慮投資目標和風險承受能力,選擇特定資產類別,例如股票型、債券型、商品型等,再來是追蹤的指數也非常重要,因為會直接影響ETF的獲利成果。

<延伸閱讀:「高股息ETF」是什麼?超完整攻略帶你一探高股息ETF的優缺點!>

2. 選擇原型的 ETF

那些擁有較長運營歷史和較大資金規模的ETF,就是原型的ETF,這種ETF在市場上更為穩定,也具有更高的流動性,並且價格波動相對較小。

3. 觀看該ETF前10大持股明細

可以透過分析ETF的持股明細,了解ETF的投資組合,確保這些前10大持股與您的投資目標一致,如果對特別的公司或產品有喜好的話,也可以看看ETF有沒有選入這些公司。

<延伸閱讀:2024 美股 ETF 績效排名》8 檔美股大盤 ETF 推薦>

ETF 新手常見問題

Q1. 有債券型的ETF嗎?哪些值得推薦?

ETF也有針對債券進行投資的標的!例如:元大美債 20 年00679B、國泰 20 年美債 00687B等就是針對美債進行投資,更多債券型ETF資訊,可以直接參考 Caven 整理了 72 檔台灣美債券ETF資訊。

<延伸閱讀:「72檔」台灣美債券ETF比較、推薦|績效/配息殖利率、淨值規模排行|專家>

Q2. 有美股ETF嗎?績效排名如何?

除了台股有ETF,美股也有ETF可以投資!如著名的VOO就是跟著標普500指數走的指數型ETF!更多美股ETF資訊,可以參考 Caven 整理的 2024 美股 ETF 績效排名資訊!

<延伸閱讀:2024 美股 ETF 績效排名》8 檔美股大盤 ETF 推薦>

Q3. ETF可以無腦投資嗎?

沒有任何一項投資是可以無腦投資的,在購買之前還是要選擇自己喜歡跟適合的ETF。

Q4. 買ETF會比買股票安全嗎?

大致上來說是的,因為ETF等於買進一籃子股票,通常具有較低的風險,比較推薦新手選擇這種投資方式。

Q5. 我適合投資ETF嗎?

ETF適合不同的投資者,真正了解ETF是什麼後,會發現從新手到老手都有自己適合的ETF。關鍵是要了解自己適合怎樣的ETF,想要達到哪些程度的財務目標。

Q6. 購買ETF的風險有哪些?

ETF的風險包括市場風險、追蹤誤差風險、流動性風險等等,是買入時需要考慮的。

Q7. ETF可以持有多久時間?

ETF可以長期持有,也可以短期操作。不過通常因為其價格波動比較小,風險也較低,所以在短期的報酬表現可能不如單一股票。所以建議以長期投資為發展方向,並且 不要將所有資金投入單一ETF,可以分散在多個不同類別和行業的ETF以實現多元化投資跟降低風險。

投資自己就是最好的投資

透過這篇文,相信大家都更了解ETF是什麼了,對新手而言,已經建立一定投資邏輯的ETF是最適合入門的投資工具,先了解ETF的性質、不同的種類、優缺點跟可能產生的費用以及影響績效的可能因素後,就可以為你的投資組合選擇合適的ETF。如果你想了解退休規劃,可以參考下方影片。