- Home page

- ETF Basics

- 「高股息ETF」是什麼?超完整攻略帶你一探高股息ETF的優缺點!

「高股息ETF」是什麼?超完整攻略帶你一探高股息ETF的優缺點!

「高股息ETF」是近年來熱門的投資產品,不過它到底是什麼,又有哪些優缺點呢?本篇文章,我們將帶你了解什麼是高股息ETF,同時說明台股、美股ETF的特色。你也對高股息ETF的相關知識充滿好奇嗎?快和我們一起往下看吧!

目錄

高股息ETF是什麼?

「高股息ETF」的主要特點,在於高股息ETF是根據「現金股利分配狀況」決定成分股與權重。雖然市場上有多檔ETF,而且名稱都有「高股息」三個字,但各自的篩選邏輯、績效評估指數各有不同。因此,需要從證卷交易所的ETF專區觀察,該檔ETF是否有穩定的現金流。又或者參考台灣50指數、台灣公司治理100指數等,都可以幫助你觀察該檔股票品質。

<延伸閱讀:ETF是什麼?怎麼買?投資新手必看重點整理!>

簡單來說,你投資的企業如果經營有成,扣掉成本後的營利拿來回饋給投資者,這筆錢就是股息。假設你投資一家餐飲店而且股東只有你一個,而餐飲店今年利潤是50萬,如果它拿出20萬發還給股東,這20萬就是你的股息。

<延伸閱讀:股票股利、現金股利是什麼?新手必讀股利資訊一次看!>

高股息、高殖利率代表高獲利嗎?

高股息ETF是否即代表高獲利呢?這個答案是不一定,這個問題涉及到一個核心價值「你是否相信你投資的經營者」,如果你相信經營者會把營利投入公司並提升公司的價值,那麼就算股息不多,你的資產隨著公司價值升高也變多了。反過來說,有些股票即使股息很高,但由於公司整體價值呈現下滑,所以你的資產其實是減少的喔。

<延伸閱讀:除權息是什麼?除權息計算&優缺點資訊全攻略>

高股息、高殖利率說明

股息就是指「現金股利」,代表公司將整體獲利中的一部分,以現金分配給股東。而所謂的高股息,就是指目標股票會擁有比較高的股利。「殖利率」則是一種公式計算,將股息除以股價後,得出的比例,相當於每投資100元你能獲得多少股息。

<延伸閱讀:殖利率是什麼?3 分鐘看懂殖利率計算&注意事項有哪些!><

年化殖利率vs.年化報酬率

「年化殖利率」是指公司每一年分派給股東的「股利」數量,在發放股利當下,股價會因此縮水,所以年化殖利率並不會產生實質獲利。年化報酬率」又稱內部報酬率(Internal Rate of Return, IRR),即是以「年」為單位,計算你的資產的投資報酬率(Return on Investment, ROI)。年化報酬率除了股息還會計算股票本身的價值增減,因此,年化報酬率才是真正判斷資產是否增值的關鍵。

年化報酬率 = [(本金+報酬) /本金] ^ (1 / 投資年數) -1

舉例來說:

-

投資A公司股價100萬元,投資10年,若年化報酬率為10%,最終金額為2,594,000元,獲利154萬4000元。

-

投資A公司股價100萬元,若A公司的年化殖利率為10%,且每年都有「填息」,則每年可以獲利10萬元,10年累積獲利100萬元。

高股息ETF的選股「問題」!

許多人投資高股息ETF的初衷,就是希望可以有短期且實質的高股利收入,但是在挑選高股息ETF時,也需要考量以下問題:

1. 長期報酬率不佳

高股息ETF在選股時常碰到第一個問題就是長期報酬率不佳,因為高股息ETF的成分股喜歡挑選配發高股息的股票,但很多時候是因為「企業發展受到限制」,再把賺的錢投入事業也不會有多明顯的進展,那不如將獲利回饋給股東來得更能「激勵股價上漲」,所以才會將獲利發配給股東。

這個情況下企業發展受阻導致股價下跌,就算投資人拿到滿滿的股息,但整體報酬率股息+價差,依舊會不理想,長期報酬率就被拉低了。

2. 股息配發不穩

第二個高股息ETF的問題是股息配發不穩,這是因為公司將大部分獲利發還股東,如果遇到經營困難的年度,或者外部因素影響「導致獲利減少」,就很容易因為沒有營利而中斷股息配發。

3. 內扣費用偏高

內扣費用是投資者持有ETF時就要付的費用,這筆錢包括管理費、保管費與周轉費,由於高股息ETF股票「替換率高」,因此內扣費用相對於「市值篩選ETF」會更高。例如2022年全年0050(市值型ETF)的內扣費用為0.43%,而0056(股息型ETF)的內扣費卻高達0.86%。

如果同樣投資100萬,前者一年內扣費用為4,300元,後者則高達8,600元。如果兩者報酬率相同,後者長期投資下來,你不只損失8,600-4,300=4,300元的費用,還損失這些費用每年帶來的績效。後者成本顯著高出不少。

<延伸閱讀:股票買賣手續費如何計算?股票&零股交易成本試算方式一次看!>

高股息ETF的優點

如果你能接受高股息ETF的選股「問題」,並且也能接受,那接下來我們就來看看高股息ETF的優點,相信能有助於你做出適當的投資選擇!

成功投資人:投資時永遠「先看風險,再看報酬」

1.容易打造的現金流

持有高股息ETF,你就不必思考資產如何提領,只要放著就能獲得現金,如果你沒有太多時間研究如何提領資產創造現金流,那可以選擇高股息ETF!

2.較低波動

由於高股息ETF成份股多為成熟企業,雖發展受限、但財務狀況相對於新創企業穩定。以0056以及0050兩檔做比較,在2020疫情大盤崩潰時,0050跟隨大盤跌了32%,而0056則下跌27%,以此觀察可以發現高股息ETF確實有較低波動的優點。

讓你錢越領越多!股息ETF挑選懶人包

1.注重「高的股息成長率」而不是「高的殖利率」

舉例說明,透過以下範例計算股息:

A股息成長股:殖利率4%,但股息每年成長10%。

B高股息股:殖利率6%,但股息不成長。各投資100萬、持有十年。

Q1:兩者都沒有股息再投資,第十年A、B各可以拿到多少現金股息?

A股息成長到94,300元

B依舊是60,000元

Q2:第10年A、B各累積領多少現金股息?

A累積領息637,000元

B累積領息600,000元

實際舉例股票:

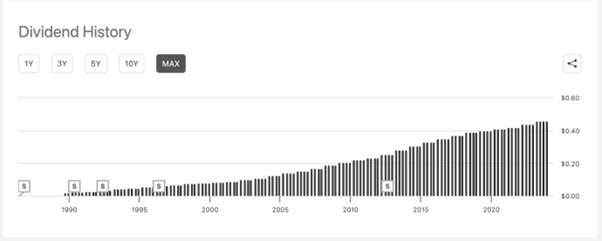

可口可樂(KO)的現金股息(股息成長股)

中鋼的現金股息(高股息股)

2.投資心態:倒吃甘蔗,越吃越甜!

如果單純以「股息殖利率當下的高低」為主要選股標準,可能會選到「未來發展受限的企業」。因此,在挑選股息股時,最重要的標準是股息是否能夠「持續增長」。只有企業獲利逐漸增強,才有可能股價增長同時連帶增加股息的分配,隨著時間推移,每一股所獲得的現金股息將逐漸提升,達到長期獲利的投資成果。

3 大面向挑選高股息ETF

假如你想要挑選一檔適合自己的高股息ETF,可以從長期配息、長期回測及ETF個股成分3個面向思考。以下為你詳細說明:

1. 長期配息

股票組成以長期連續配息的ETF為主,可以穩定增加獲利,比較適合長期投資者。例如:美股的高股息ETF,就是常見的長期投資標的。

2. 長期回測

購買高股息ETF前,可以先把目標ETF所包含的股票資產作為標的,使用投資組合計算器,試算看看收益是否符合你的預期。(注意:過去績效不代表未來,僅可參考。)

3. 觀察 ETF 個股成分

投資高股息ETF前,建議先觀察目標ETF的前十大組成股票,確保這些個股剛好是你認為合理的投資目標。

高股息ETF推薦買哪些?

台股高股息ETF,通常以高殖利率作為挑選標準。但如果只從短期計算,股票高殖利率的成因,可能是股價下跌或資產變賣等等,這種作法會讓ETF整體穩定性變差。而美股高股息ETF,則以連續配息為挑選標準,並且由於評估時間較長,通常穩定性也會更高。

<延伸閱讀:美股入門怎麼開始?美股投資5大重點,美股新手投資美股就看這篇!>

台灣-熱門高股息ETF選股方向

台灣熱門高股息ETF,通常有2種選股方向。第一種是以殖利率做加權,挑選未來股息較高的目標。第二種是以近3年來,殖利率排名較高的股票為目標。另外,每檔ETF還會有自己的選股標準,具體可以透過查詢ETF的投資說明來確認。

台股股息成長ETF推薦

中信成長高股息00934

如果要具體推薦一檔台股股息成長ETF,那麼我們會選擇00934中信成長高股息ETF作為投資目標。00934結合高成長、高股息,且兼顧股息與資本利得,以電子業(尤其是半導體)為主,因個股權重較分散,受單一個股影響也較小。選股方式是「旺季(4月)鎖股息、淡季(9月)追成長」,因此能夠兼顧資本增值和股息。

元大高股息0056

元大高股息0056是高股息ETF的老字號,追蹤的指數為「台灣高股息指數」,從台灣市值前150名的上市公司中挑選未來1年預測殖利率最高的50家公司,成分股以電子工業居多,近五年的股價成長了55%,算是擁有穩定殖利率的同時還擁有穩定的股價成長率,是目前許多存股族熱愛的標的。

國泰永續高股息00878

00878於2020年7月發行,成分股的為電腦周邊以及金融類股,由於產業類別分散,股價波動價低,殖利率方面於2024年5月時約為8.5%左右,算是高股息的ETF中相對抗跌的標的,所以00878會比較適合保守型的投資者,不過由於00878每年會調整2次成分股,所以管理費也會相對較高,一年的管理費為一年0.57%。

復華台灣科技優息00929

復華台灣科技優息00929於2023年6月發行,成立時間較短,是台灣第一支主打月配息的ETF,近兩個月都每股配發0.2元,以現今股價20元計算,00929的殖利率有望超過11%,而成分股多為半導體及電子業類股,因此股價波動較高,不到一年的時間股價就成長了32%

不過不要聽到高股息及高報酬率就一頭熱的all in 了,畢竟股價波動高,遇到景氣不佳時也會有較劇烈的跌幅,而且股息法放的穩定性也需要經過時間和市場的考驗,所以大家在投資時還是要做好風險控管喔。

美國-熱門高股息ETF選股方向

美國熱門高股息ETF,通常會以至少「連續10年增加股息」為條件。另外,即便是高股息,配息率也不能高於75%,避免股票組合中含有造成虧損的公司。

<延伸閱讀:2024美股ETF推薦!投資美股ETF 5大重點及美股ETF大全就看這篇!

美股股息成長ETF推薦

美國股市裡的股息成長ETF就有很多選擇了,常見的有VIG、NOBL與SDY等等。

以VIG為例,這檔ETF由美國先鋒集團發行,在15大持股中,幾乎都是美國大型股。優點在於內扣費用低(0.06%)、追蹤誤差小且產業組成較多元,能夠分散投資風險。VIG追蹤標準普爾美國股息成長指數,該指數包含至少十年來每年持續增加股息的美國公司。

NOBLETF(全名: S&P 500 Dividend Aristocrats,中文:標普500股息貴族ETF)主要的投資策略是以標普500中挑選至少連續25年每年都提高股利且有實際獲利的優質公司。NOBLETF投資的公司大多數都擁有40年或更長時間的連續股息增長,其中一些被稱為「股息之王」的公司股息增長已經達到了50年的里程碑。

另一個值得研究的是SDY,其所追蹤的指數是「標準普爾高收益股息貴族指數」,該指數由標準普爾綜合指數1500家至少連續20年持續增加股息的公司組成。成分股以年度股利率加權,最大權重為4%。

<延伸閱讀:標準普爾500怎麼買?掌握美國市場經濟先驅的指數>

投資美國債券ETF領配息

美債20年期ETF

會投資高股息ETF的人,投資偏好大部分屬於長期穩健型,定期領現金股息,因此我推薦你也可以研究美國債券ETF,除了有穩定的配息外,還可以在美國降息的時候,賺取債券價差。在台灣就可以投資美債ETF,我們整理風險較低且穩定的美債20年期ETF供你做參考。

<延伸閱讀:「美債20年ETF」比較推薦排行|專家:低風險、美聯儲降息前,提早佈局>

美債ETF風險評估與推薦

美債ETF也有依投資標的類型區分公司債或金融債ETF,進行投資之前可以參考債券風險評估,債券風險評級將每一個債券ETF從投資風險低到高進行評級,包含:高評級、投資級、非投資級,透過風險評估與每檔美債ETF背景與殖利率,挑選適合自己的美債ETF標的,我們整理各美債ETF的配息殖利率排名,幫您篩選推薦美債ETF。

<延伸閱讀:「台灣債券ETF」比較推薦排行|月配息|投資級公司債|金融債>

<延伸閱讀:「68檔」台灣美債券ETF推薦|績效/配息殖利率、淨值規模排行>

高股息ETF投資常見問題

了解高股息ETF的挑選方式及台灣、美國選股方向後,你是否仍對高股息ETF有許多疑問呢?別擔心,我們蒐集了3個關於高股息ETF的常見問題,接下來將會透過問答方式,一一為你解答!

Q1. 高股息一定高獲利嗎?

高股息意味著公司將收入回饋給股東們,但並不代表該家公司營運狀況一定良好。相反的,有些股票會以高股息來吸引投資者,儘管公司的價值正不斷降低。

Q2. 美股 ETF 值得投資嗎?

美股ETF值得投資,如同前文所說,美股ETF的組成邏輯注重長期穩定,適合買來放著,當作被動收入。除非你追求短期獲利,否則美股ETF相當值得投資。

Q3. 高股息 ETF 為什麼不追求高殖利率?

高殖利率可能是因為股票近期下跌,但股息還沒調整。在這個情況下,雖然該股票殖利率高,但從整體來看卻有可能是在賠錢的。

總結

高股息ETF適合喜歡長期穩定,能夠接受短期沒有顯著獲益的投資者。不論是台股還是美股,熱門的高股息ETF都有其獨到的選股邏輯。Caven投資成長家樂於和你分享台、美股的投資知識,如果你想了解更多關於高股息ETF的投資秘訣,歡迎與我聯繫。